La View di ANIMA

Nelle ultime settimane, i mercati sono rimasti eccezionalmente fragili e volatili, sotto il peso di una molteplicità di fattori. Fra questi:

- L'escalation dei rischi geopolitici. Putin ha dichiarato l'annessione di quattro regioni dell'Ucraina orientale alla Russia (un territorio di oltre centomila km quadrati, in parte ancora teatro di scontri), minacciando l'utilizzo di armi nucleari e annunciando una mobilitazione parziale. Criticità e tensioni sono emerse anche su altri fronti, con il sabotaggio dei gasdotti NS1 e NS2 nel Mar Baltico, la crisi diplomatica fra Grecia e Turchia, il lancio di missili nel mar del Giappone da parte della Corea della Nord e le critiche durissime degli USA all'Arabia Saudita dopo il taglio della produzione di petrolio da due milioni di barili al giorno annunciato dall'OPEC+;

- L'episodio di grave instabilità finanziaria che si è consumato nel Regno Unito. L'annuncio del pacchetto di stimoli fiscali più imponente dal 1972 da parte del Governo di Liz Truss ha provocato una crisi di fiducia da parte degli investitori internazionali, con perdite senza precedenti per Gilt e sterlina, che hanno messo a rischio la capacità dei fondi pensione di far fronte alle richieste di pagamento dei margini sui derivati di tasso. La Bank of England è stata costretta a intervenire per ripristinare il regolare funzionamento dei mercati e salvaguardare la stabilità finanziaria, impegnandosi a effettuare acquisti di titoli a lungo termine dal 28 settembre al 14 ottobre (fino a un massimo di 5 miliardi di sterline al giorno) e posticipando l'avvio del piano di restrizione del bilancio al 31 ottobre.

- Il mantenimento di un approccio aggressivo da parte delle banche centrali. La stretta monetaria è proseguita in una molteplicità di paesi sviluppati ed emergenti, inclusi Area Euro, Svezia (dove l'aumento è stato inaspettatamente pari a 100bp) e Stati Uniti. La Federal Reserve, in particolare, pur consegnando il rialzo di 75bp che era previsto, ha rivisto sensibilmente al rialzo il sentiero dei tassi atteso per i prossimi anni (con la stima dei Fed Funds a fine 2022 schizzata dal 3,4% al 4,4%, e le proiezioni per il triennio 2023-2025 rispettivamente a 4,6%, 3,9% e 2,9%) e ha definito molto sfidante l'obiettivo di orchestrare un soft landing, riconoscendo, di fatto, che la probabilità di una recessione è in aumento.

In questo contesto, i trend di aumento dei tassi e indebolimento delle borse che hanno contraddistinto gli ultimi trimestri si sono consolidati: il rendimento degli indici governativi globali è schizzato sopra quota 3% (ai massimi dal 2008) e l'indice azionario globale MSCI World AC è sceso sotto i minimi di metà giugno, archiviando a settembre la perdita mensile più forte da marzo 2020.

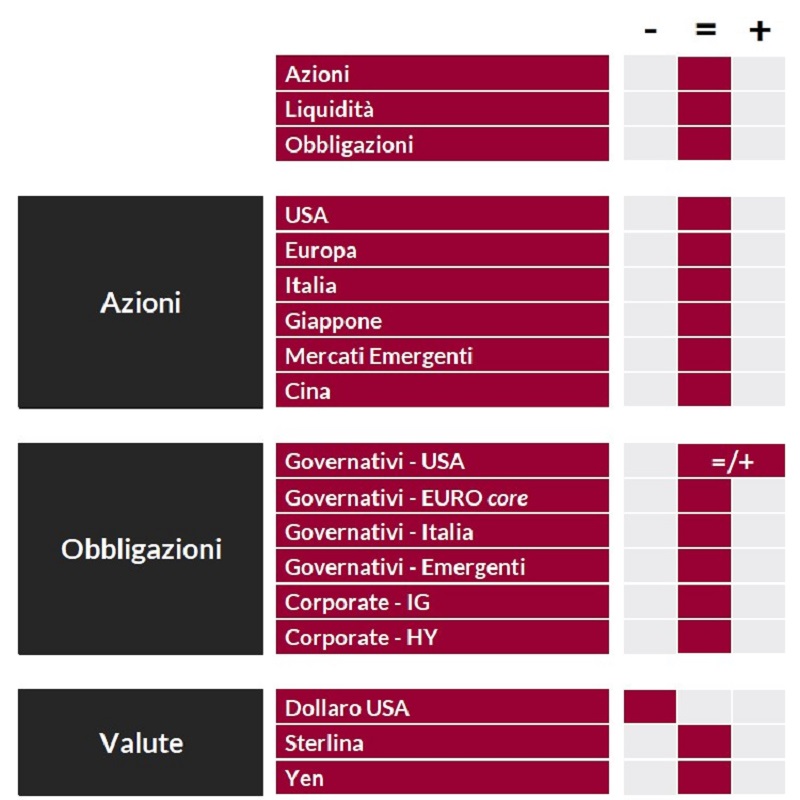

Con riferimento alle nostre scelte di asset allocation, per molti mesi abbiamo mantenuto un approccio cauto sui mercati azionari, giustificato in primis dall'aspettativa di un deterioramento dei fondamentali. A inizio mese, però, la nostra view è tornata tatticamente neutrale: le condizioni tecniche sono diventate più favorevoli, con gli indicatori di sentiment e posizionamento che hanno raggiunto livelli estremi, e la stagionalità positiva; i mercati hanno già incorporato molte cattive notizie e diversi fattori che hanno affossato gli indici da inizio anno si stanno depotenziando (in particolare, nelle prossime settimane la fiducia degli investitori nel picco dell'inflazione e dell'aggressività della Fed potrebbe aumentare; l'approccio di tolleranza-zero contro il Covid delle autorità cinesi potrebbe essere ammorbidito dopo il meeting del Politburo di metà ottobre, e le speculazioni su una presunta de-escalation del conflitto russo-ucraino al G20 di Bali potrebbero intensificarsi). A livello settoriale, abbiamo un approccio piuttosto bilanciato: permane infatti la preferenza per i comparti difensivi (in particolare healthcare e utilities), ma nello stesso tempo siamo in sovrappeso sulle banche (favorite dall'aumento del margine d'interesse e dall'assenza di notizie allarmanti sulla qualità del credito) e stiamo ricostruendo le posizioni su alcuni comparti Growth, che a nostro avviso potrebbero guidare la fase di recupero.

Per quanto riguarda i mercati obbligazionari, pur riconoscendo che le valutazioni sono interessanti con orizzonte strategico, preferiamo limitare l'assunzione di rischi e mantenere una view neutrale sui governativi in euro: il livello di incertezza su quadro macro e politiche monetarie è ancora molto alto, il momentum è negativo e il sentiment fragile. L'orientamento è leggermente più positivo sui Treasury americani: il disegno di un calo dell'inflazione si sta materializzando in modo più netto negli Stati Uniti e il ciclo restrittivo della Fed è più avanzato.

Il giudizio neutrale si estende anche ai titoli di Stato italiani. Da una parte, infatti, anche le valutazioni dei BTP offrono valore in ottica di medio termine e la BCE ha predisposto una linea di difesa importante, annunciando lo scudo anti-spread. Dall'altra parte, però, il contesto generale di rallentamento della crescita e restringimento delle condizioni finanziarie non è favorevole per gli emittenti a più basso rating e il rischio politico prezzato dai mercati è limitato. A nostro avviso, nelle prossime settimane l'andamento dei BTP resterà condizionato dai trend globali, ma occorrerà monitorare con attenzione la stance del Governo su politica fiscale e attuazione del PNRR, con la scelta del Ministro delle Finanze che avrà un importante valore segnaletico.

Nel mondo del credito, per finire, reiteriamo la preferenza per il comparto investment-grade.

View di Mercato, Comitato Investimenti del 4/10/2022

I giudizi espressi non rappresentano indirizzi assoluti di carattere allocativo, bensì un orientamento generale sull'ipotizzabile andamento delle diverse asset class