I mercati di gennaio 2024

Nel mese di gennaio le principali attività finanziarie hanno registrato dinamiche divergenti: dati sulla crescita generalmente migliori del previsto hanno sostenuto i listini azionari, specie negli Stati Uniti, dove il PIL del quarto trimestre ha registrato un'espansione del +3.3% contro attese di +2%. Il comparto obbligazionario, invece, ha sofferto per i timori che l'escalation delle tensioni geopolitiche in Medio Oriente possa rinfocolare le pressioni inflazionistiche, e per la riluttanza delle banche centrali ad avvallare le aspettative di un allentamento monetario precoce e aggressivo.

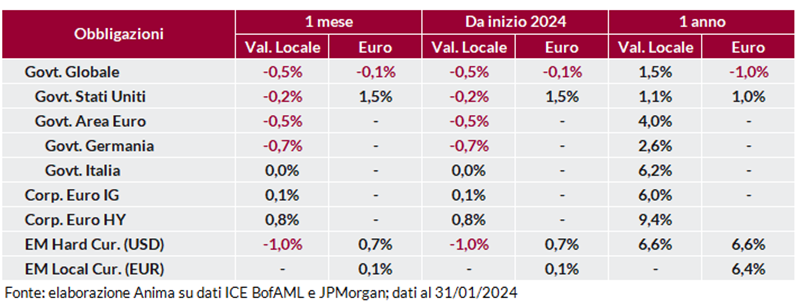

Più in dettaglio, i titoli di Stato hanno registrato una lieve correzione su scala globale. Il trend di calo dell'inflazione si è consolidato, seppur in misura diversa a seconda delle aree geografiche e degli indici considerati, ma le rilevazioni più recenti hanno sorpreso al rialzo. In aggiunta, dopo la svolta accomodante di dicembre, la Fed ha osteggiato con maggiore fermezza le aspettative degli investitori circa un imminente avvio del ciclo di tagli, e la probabilità di un intervento a marzo si è notevolmente ridimensionata. Altri fattori, tuttavia, hanno fornito supporto e limitato la portata dello storno: fra questi, il piano di rifinanziamento trimestrale del Tesoro USA più costruttivo delle attese e il crollo di New York Community Bancorp, che ha riacceso le preoccupazioni per la solidità delle banche regionali statunitensi. Nel complesso, il rendimento del Treasury decennale è salito di pochi punti base, e i governativi europei core hanno sottoperformato i corrispettivi americani. Si sono distinti in positivo i BTP che, pur archiviando un leggero rialzo dei rendimenti, hanno registrato una marcata compressione dello spread rispetto al Bund, scivolato fin sotto 150 punti base, ai minimi da marzo 2022. Le obbligazioni societarie hanno beneficiato di una contrazione degli spread creditizi, specie sul comparto high yield, che ha compensato il rialzo dei rendimenti governativi, mentre le obbligazioni dei paesi emergenti sono state penalizzate da un deciso allargamento dello spread.

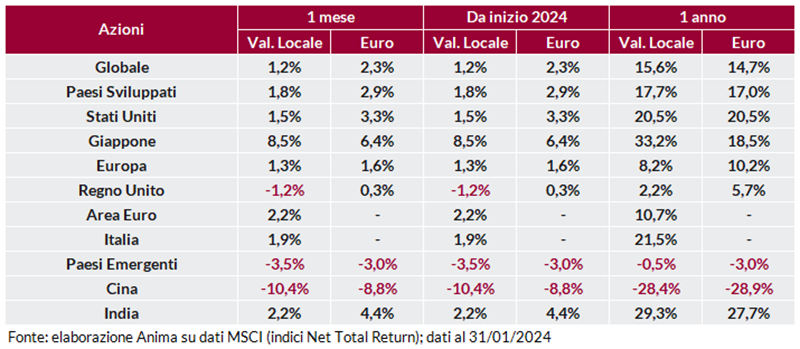

I listini azionari hanno beneficiato di dati macro costruttivi e di alcune trimestrali brillanti da parte dei giganti del tech: gli indici S&P 500, Dax e MSCI World hanno registrato nuovi massimi storici. A livello geografico, i Paesi sviluppati hanno offerto ritorni ampiamente superiori rispetto a quelli emergenti, affossati dalla perdurante debolezza dei listini cinesi (l’indice CSI 300 ha perso terreno per il sesto mese consecutivo, sprofondando ai minimi da cinque anni); i titoli growth hanno offerto i ritorni più consistenti su entrambe le sponde dell’Atlantico; penalizzati, invece, materie prime, utility e real estate.

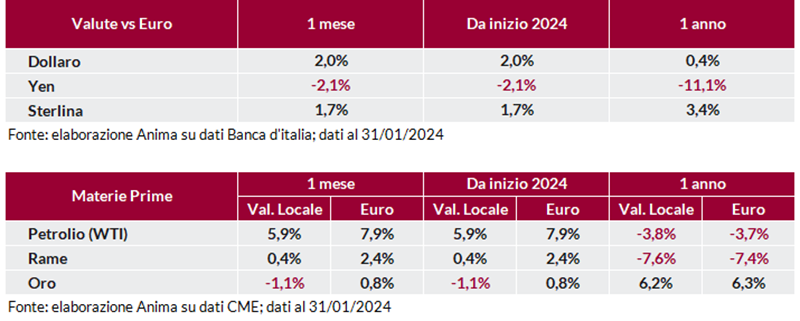

I mercati valutari sono stati caratterizzati da un rafforzamento generalizzato del dollaro, giustificato dalle tensioni geopolitiche e dall’atteggiamento meno accomodante della Fed; il rapporto di cambio con l’euro ha chiuso il mese a 1.0820. Ancora debole lo yen, nonostante le minute dell’ultimo meeting della BoJ abbiano certificato l’inizio della discussione sull’abbandono della politica monetaria ultra-accomodante, mentre la sterlina si è rafforzata.

Materie prime miste. Nel comparto energetico, il petrolio ha beneficiato delle tensioni in Medioriente, mentre il gas naturale europeo è crollato a causa del livello elevato delle scorte e delle temperature generalmente miti, in un contesto di flussi regolari anche dal Mar Rosso. I metalli industriali sono stati ostaggio dei timori sulle prospettive della crescita cinese, mentre l'oro è stato penalizzato dalla forza del dollaro.

Scarica il pdf