La view di ANIMA

Durante le ultime settimane, i mercati obbligazionari sono stati contraddistinti da scarsa direzionalità e bassa volatilità, al netto dell'apprezzamento dei titoli di stato dei paesi periferici alimentato dall'accordo sul Recovery Fund. Il tono sui mercati azionari è rimasto costruttivo, in misura quasi sorprendente considerando gli sviluppi sul fronte della pandemia e l'escalation delle tensioni geopolitiche.

Per quanto riguarda l'emergenza sanitaria, in particolare, il virus continua a imperversare negli Stati Uniti e in alcuni fra i più importanti paesi emergenti (India e Brasile), mentre cresce l'allarme per i focolai in Europa (Belgio e Catalogna) e Asia (Tokyo, Hong Kong e Melbourne hanno registrato contagi record). La sensibilità dei mercati al flusso di notizie negative sembra diminuita, con gli investitori rassicurati dal rallentamento del ritmo di estensione dei contagi negli USA, dal calo del tasso di mortalità e dai progressi nel trattamento medico dell'infezione e nella messa a punto del vaccino. Tuttavia, l'incertezza in merito all'evoluzione della pandemia resta elevata e le ripercussioni negative delle azioni di contenimento sulla crescita sono inevitabili: il processo di riapertura è in fase di pausa/regressione nell'80% del territorio USA.

Sul fronte geopolitico, l'escalation delle tensioni fra Stati Uniti e Cina ha penalizzato solo marginalmente il sentiment degli investitori: la sensazione diffusa è che si tratti di azioni simboliche e che non ci saranno interventi sulle tariffe, che avrebbero conseguenze negative sul contesto economico/finanziario in una fase pre-elettorale. Tuttavia, questa valutazione potrebbe essere ottimistica: misure più aggressive non si possono escludere, considerando il bisogno urgente di Trump di risollevare i consensi e dirottare l'attenzione dalla politica interna a quella estera.

Se da una parte gli sviluppi negativi sul fronte della pandemia e del quadro geopolitico non hanno appesantito in modo significativo la fiducia degli investitori, dall'altra il flusso di notizie sul quadro macro e l'accordo sul Recovery Fund hanno alimentato l'ottimismo. Il miglioramento dei dati, infatti, è stato più forte e rapido del previsto: l'indice Citigroup di sorpresa economica globale ha raggiunto i massimi storici.

Eppure, il futuro potrebbe essere meno roseo. La ripresa è stata guidata soprattutto dagli sviluppi sul lato dell'offerta, mentre il recupero della domanda è stato più modesto e sembra destinato a rimanere tale, vista la prospettiva di un indebolimento degli stimoli fiscali che hanno supportato l'economia nel terzo trimestre (programmi di tutela del lavoro e sussidi di disoccupazione negli Stati Uniti, cassa integrazione e garanzie governative sul credito bancario in Europa): ci aspettiamo un rallentamento della crescita nel quarto trimestre. Alcune evidenze stanno iniziando ad emergere, specie negli USA dove la fiducia dei consumatori è calata e le nuove richieste di sussidi di disoccupazione sono aumentate per la prima volta da fine marzo.

La perdita di momentum della ripresa potrebbe indebolire l'appetito per il rischio degli investitori, specie considerando che dopo l'accordo sul Recovery Fund, l'estensione dei programmi di supporto della Fed e la creazione di un ampio consenso sul nuovo pacchetto di stimoli fiscali negli USA, la gran parte dei catalist positivi sembra essere alle spalle e che il focus sui rischi connessi alle elezioni americane è in aumento.

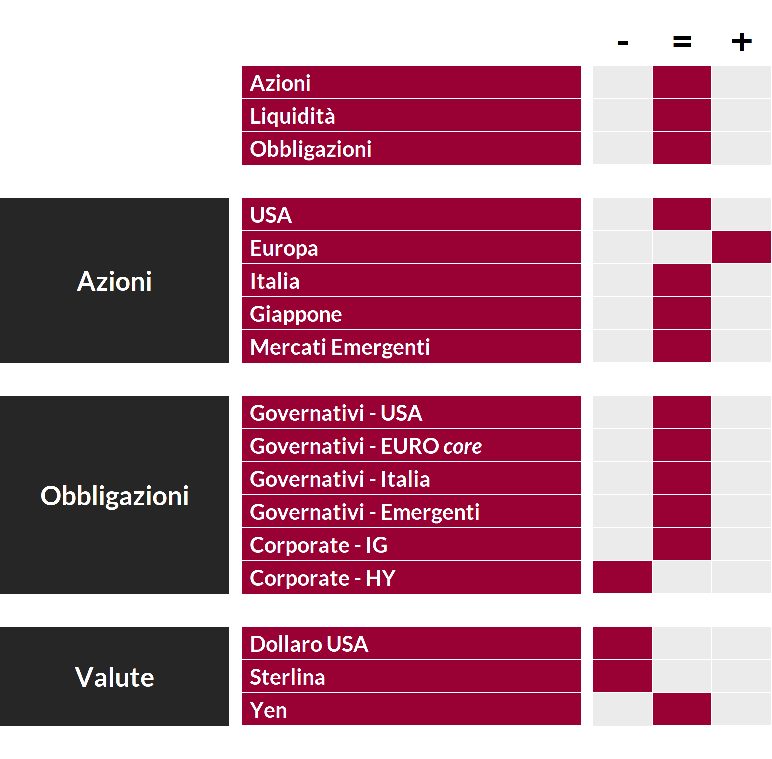

In questo contesto è possibile che i mercati azionari vivano una fase di consolidamento/correzione, complici l'aumento della volatilità e l'illiquidità che contraddistinguono i mesi estivi. La view si mantiene neutrale, nella convinzione che un approccio flessibile sia il più indicato in condizioni di elevata incertezza, ma il posizionamento è diventato più prudente. Fasi di debolezza sarebbero tuttavia interpretate come opportunità di acquisto: il giudizio sui mercati azionari resta infatti costruttivo nel medio termine, visto il supporto derivante da politiche economiche ultra-espansive, la prospettiva di consolidamento della ripresa e i potenziali flussi derivanti da un riposizionamento strategico degli investitori istituzionali.

Sempre in un'ottica di medio termine, sul piano dell'allocazione geografica, rischi epidemiologici e politici nettamente inferiori e il rafforzamento dell'architettura istituzionale europea derivante dalla storica intesa sul Recovery Fund giustificano una preferenza relativa per l'Europa. Le scelte settoriali restano una leva cruciale di generazione di valore, vista la dispersione fra le performance registrate. Sui prodotti globali, continuiamo a privilegiare titoli difensivi, growth e quality, che godono di bilanci solidi e revisioni positive degli utili (salute e tecnologia), mentre fra i settori ciclici è stato selettivamente ridotto il sottopeso sugli industriali.

Per quanto riguarda i mercati obbligazionari, le aspettative di ritorno e la volatilità prospettica sul comparto dei governativi core restano basse e la view si conferma neutrale. Con riferimento ai titoli di stato italiani, il sovrappeso era stato impostato per le aspettative di potenziamento della risposta politica alla crisi economica: questo scenario si è materializzato e una presa di profitto è giustificabile, anche alla luce del potenziale aumento di volatilità sulla scena politica. La view viene ricondotta alla neutralità, pur mantenendo un modesto sovrappeso. Stessa sorte per il credito investment grade; il supporto della BCE e l'abbondante liquidità presente nei portafogli degli investitori hanno permesso agli spread di recuperare il 75% dell'allargamento registrato durante la crisi: il potenziale di ulteriore restringimento è limitato.

Con riferimento infine ai mercati valutari, diventa negativo il giudizio sul dollaro, sopravvalutato da un punto di vista fondamentale e penalizzato dalla percezione di maggiori rischi a livello economico, politico e sanitario negli USA. Alla luce della portata del recente deprezzamento sono state privilegiate strategie in opzioni.

View di Mercato, Comitato Investimenti del 21-23/07/2020

I giudizi espressi non rappresentano indirizzi assoluti di carattere allocativo, bensì un orientamento generale sull'ipotizzabile andamento delle diverse asset class.