Elezioni americane, le implicazioni per i mercati e la view di ANIMA

Con ogni probabilità, Joe Biden sarà il 46esimo Presidente degli Stati Uniti (e Kamala Harris la prima donna Vicepresidente nella storia del paese): in alcuni Stati lo spoglio delle schede non è ancora terminato, ma il leader democratico ha superato la fatidica soglia dei 270 grandi elettori necessari per aggiudicarsi la corsa alla Casa Bianca. Trump non ha riconosciuto la vittoria dell'avversario, lamentando irregolarità e brogli e avviando azioni legali in diversi Stati in cui è stato sconfitto di misura; la data ultima fissata dalla legge per la risoluzione delle controversie sul voto è l'8 dicembre e la riunione del Collegio elettorale si terrà il 14 dicembre, ma il Presidente uscente non sembra avere grandi speranze di sovvertire l'esito della consultazione elettorale.

I margini di incertezza sulla composizione del Congresso sono più ampi: i Democratici hanno confermato la maggioranza alla Camera (seppure con un margine ridimensionato), ma con ogni probabilità i due posti in Senato riservati alla Georgia saranno assegnati dopo il ballottaggio del 5 gennaio. Ai Repubblicani basterà vincerne uno per mantenere il controllo; secondo le quotazioni degli scommettitori, la probabilità che questo accada è elevata, superiore al 75%, viste le preferenze raccolte dai diversi candidati e l'esperienza storica (i Repubblicani non perdono un ballottaggio in Georgia dal 1992). Tuttavia, in linea teorica, un Democratic Sweep non si può escludere: se i Democratici vincessero entrambi i ballottaggi, controllerebbero il Senato (e l'intero Congresso) grazie al voto della Vicepresidente Harris.

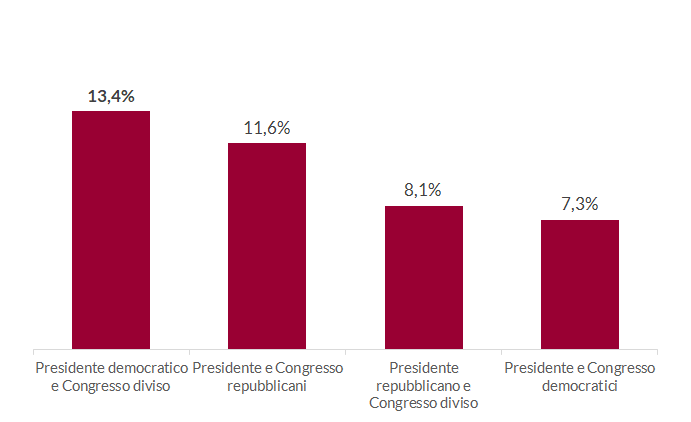

Lo scenario che si è andato delineando dopo le elezioni, Presidenza democratica con Congresso diviso, è stato accolto dai mercati in modo entusiastico, con guadagni importanti per tutte le attività rischiose e un crollo della volatilità, trasversalmente alle asset class: l'indice azionario globale MSCI World All Countries ha registrato l'apprezzamento settimanale più marcato da aprile, +6,9%, mentre l'S&P 500 ha archiviato la miglior giornata di contrattazione post elezioni di sempre. I tassi governativi sono calati, ritracciando parzialmente il rialzo registrato sui timori di una massiccia espansione fiscale, mentre il dollaro ha perso terreno, sull'onda del forte aumento della propensione al rischio.

In prospettiva, il risultato del voto (se confermato) potrebbe rivelarsi uno scenario molto favorevole per i mercati azionari. Gli stimoli fiscali saranno inferiori rispetto all'ipotesi di una Blue Wave (ci aspettiamo misure in un range compreso fra 1 e 1,5 trilioni di dollari), ma si riducono le probabilità di aumento dell'imposizione fiscale, del salario minimo e della regolamentazione, che avrebbero pesato sui margini delle aziende. La compagine di Governo avrà un orientamento più moderato e centrista, storicamente gradito ai mercati, e in politica estera abbandonerà la logica di strenuo rifiuto del multilateralismo che ha contraddistinto l'era Trump, con un ridimensionamento di rischi geopolitici e tensioni commerciali (Cina esclusa).

Queste considerazioni, insieme con la prospettiva di un potenziamento degli stimoli monetari (la Bank of England è già intervenuta), la stagionalità positiva e il posizionamento misurato degli investitori, hanno indotto il Comitato Investimenti di ANIMA ad esprimere un giudizio positivo sull'asset class azionaria, all'indomani del voto. Peraltro, come ampiamente anticipato nelle scorse settimane, la debolezza pre-elettorale è stata sfruttata per aumentare l'esposizione al rischio.

A livello settoriale, gli investitori hanno inizialmente privilegiato i settori growth, favoriti in un contesto di crescita più anemica dell'economia e degli utili e di consolidamento dei tassi di interesse, con tecnologia e salute supportati anche dalle ridotte probabilità di una stretta normativa. Nelle ultime ore, però, la pubblicazione da parte di Pfizer/BioNtech di dati molto positivi sull'efficacia del vaccino contro il Covid-19 ha alimentato una violenta rotazione pro-ciclica: prendendo come riferimento l'indice azionario globale MSCI All Countries, lo stile value ha registrato il 9 novembre la maggior sovra-performance di sempre rispetto allo stile growth. Molti aspetti relativi al vaccino devono ancora essere chiariti (sicurezza, tipologia di immunità, tempi e condizioni di distribuzione), ma la notizia potrebbe rinsaldare la fiducia degli investitori nella prospettiva di una normalizzazione dell'attività economica e di un'accelerazione della ripresa. In quest'ottica, il processo di progressivo ribilanciamento dell'allocazione settoriale fra Covid-winners e comparti ciclici che stiamo implementando da tempo si è dimostrato una scelta opportuna e continuerà ad essere sviluppato.

Per quanto riguarda i mercati obbligazionari, il ridimensionamento degli stimoli fiscali rispetto ad uno scenario di Democratic Sweep renderà inevitabile un potenziamento degli stimoli monetari e limiterà le pressioni rialziste sui tassi, che potrebbero intensificarsi in presenza di segnali più solidi e convincenti sulla dinamica della crescita nel 2021. La ricerca di extra-rendimento resterà un tema dominante e la selettività sarà essenziale.

La tendenza all'indebolimento del dollaro sarebbe stata accentuata in ipotesi di Blue Wave e una perdita di direzionalità nel breve periodo è probabile.

Tuttavia, i presupposti per un indebolimento della divisa americana hanno natura fondamentale e permangono.

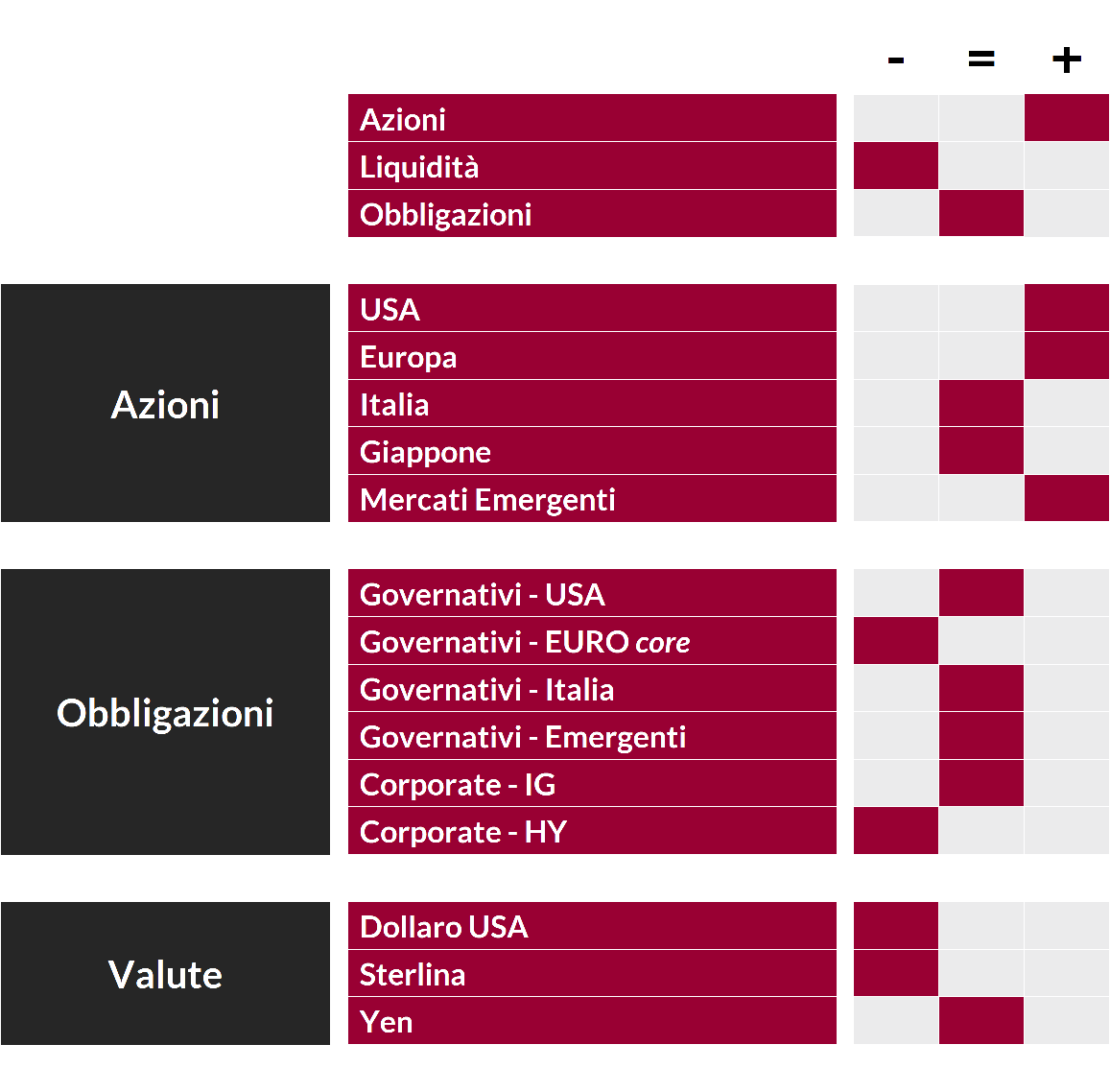

View di Mercato, Comitato Investimenti Straordinario del 5/11/2020

I giudizi espressi non rappresentano indirizzi assoluti di carattere allocativo, bensì un orientamento generale sull'ipotizzabile andamento delle diverse asset class.

I giudizi espressi non rappresentano indirizzi assoluti di carattere allocativo, bensì un orientamento generale sull'ipotizzabile andamento delle diverse asset class.

Performance del mercato azionario USA in base alla configurazione politica di Presidenza e Congresso

Fonte: elaborazione ANIMA Research su dati Bloomberg.