Federal Reserve alle prese con l’Exit Strategy

Se a inizio mese la BCE ha sorpreso molti investitori adottando un orientamento decisamente accomodante, durante la riunione del 22 settembre, al contrario, la Federal Reserve si è rivelata meno conciliante del previsto.

Con riferimento al processo di riduzione degli acquisti di titoli (tapering), infatti, Powell ha anticipato che le condizioni fissate per un allentamento del supporto sono state “pressoché raggiunte": se i progressi continueranno in linea con le attese e la situazione generale lo consentirà (ovvero, come è stato chiarito in conferenza stampa, se il prossimo report sul mercato del lavoro sarà “abbastanza buono" e non ci saranno sviluppi avversi sulla scena politica o a livello sanitario), l'annuncio formale dovrebbe arrivare al meeting del 3 novembre, con implementazione immediata o al più tardi da dicembre. Secondo quanto riportato, c'è ampio consenso all'interno del Consiglio per ultimare il processo entro metà del 2022, il che significherebbe ridurre gli acquisti di Treasury e MBS rispettivamente di 10 e 5 miliardi di dollari al mese (oppure, 15 e 7,5 miliardi di dollari per meeting); si tratta di un ritmo più rapido rispetto a quello stimato dal consenso e registrato nel 2013/2014, che teoricamente apre le porte a un rialzo dei tassi nel 2022. Benché, infatti, molti esponenti del Consiglio abbiano sottolineato a più riprese che l'avvio del tapering non ha alcuna implicazione per la tempistica del primo rialzo dei tassi (soggetto a condizioni ben più stringenti), è anche vero che un intervento sui Fed Funds avverrà solo dopo la conclusione del programma di acquisto.

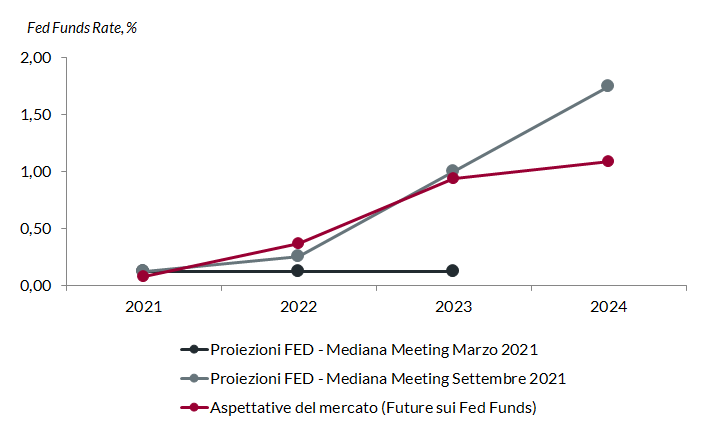

Ad avvalorare questa ipotesi ha contribuito la variazione del cosiddetto dot plot, il grafico a punti che riporta le stime dei diversi membri del FOMC sul livello più appropriato dei tassi ufficiali nel futuro prevedibile (si veda il grafico riportato sotto). Mentre a giugno 11 consiglieri su 18 avevano dato indicazione di tassi invariati nel 2022, a settembre il loro numero è sceso a nove; tre si attendono due rialzi, il che significa che l'indicazione mediana per il prossimo anno è passata da zero a un aumento dei tassi. Anche la stima per il 2023 è stata rivista al rialzo, da due a tre interventi restrittivi, e altrettanti sono previsti nel 2024.

Fonte: elaborazione ANIMA su dati Federal Reserve

La variazione delle stime si giustifica in primis con l'aspettativa che l'inflazione si mantenga su livelli elevati per un periodo più prolungato rispetto a quanto atteso a giugno, come evidenziato dalle proiezioni macro: secondo lo scenario centrale, l'inflazione misurata dall'indice PCE core raggiungerà il 3,7% nel 2021, per poi rallentare e attestarsi al 2,3% nel 2022 e 2,2% nel 2023. Nel commentare le revisioni al rialzo (rispettivamente +0,7%, +0,2% e +0,1% per gli anni 2021, 2022 e 2023), Powell ha fatto esplicito riferimento alla persistenza di strozzature dal lato dell'offerta nel breve termine e ha sottolineato che i rischi restano orientati al rialzo, ma ha anche ridimensionato la rilevanza delle variazioni apportate alle stime relative agli anni più lontani, vista la fase di eccezionale incertezza che stiamo attraversando.

Le sorprese hawkish rappresentate da un'esecuzione più rapida del previsto del processo di tapering e dalla revisione al rialzo del sentiero atteso dei tassi si stemperano considerando il livello dei Fed Funds alla fine dell'orizzonte previsivo, nel 2024: la mediana delle stime presentate rientra nel range 1,75%-2,00%, ben al di sotto del livello dei tassi d'equilibrio di lungo termine indicato dalla Fed (2,5%), nonostante l'intero triennio 2022-2024 sia caratterizzato da crescita sopra potenziale, disoccupazione al di sotto del tasso neutrale di lungo termine e inflazione sopra il target del 2%. Evidentemente, gli scostamenti previsti sono tollerabili alla luce del nuovo regime di Flexible Average Inflation Targeting (FAIT), e offrono anzi indicazioni importanti circa la funzione di reazione dalla banca centrale.

In prospettiva, continuiamo ad aspettarci che il programma di riduzione degli acquisti sia gestito con grande cautela dalla Fed, e si concluda entro la fine del primo semestre dell'anno prossimo. Allo stesso tempo, però, riteniamo che il sentiero di evoluzione dei Fed Funds indicato dal Consiglio sia piuttosto aggressivo: secondo il nostro scenario base, il ciclo di rialzo dei tassi non inizierà prima del secondo/terzo trimestre del 2023.