Credit Suisse, in sicurezza l'anello più debole della catena in Europa

Come ampiamente atteso, la crisi delle banche regionali statunitensi ha scoperchiato un vaso di Pandora: lo scrutinio degli investitori sulla solidità del sistema bancario è aumentato drasticamente, e i titoli degli istituti più fragili hanno subito penalizzazioni significative. In Europa, l'attenzione si è concentrata su Credit Suisse, seconda banca svizzera e una delle trenta più importanti su scala globale, senza dubbio una realtà “sistemica" (ovvero, un istituto che per dimensioni, complessità e interconnessioni può influenzare la stabilità dell'intero sistema finanziario, ed è sottoposto a un regime di vigilanza rafforzato).

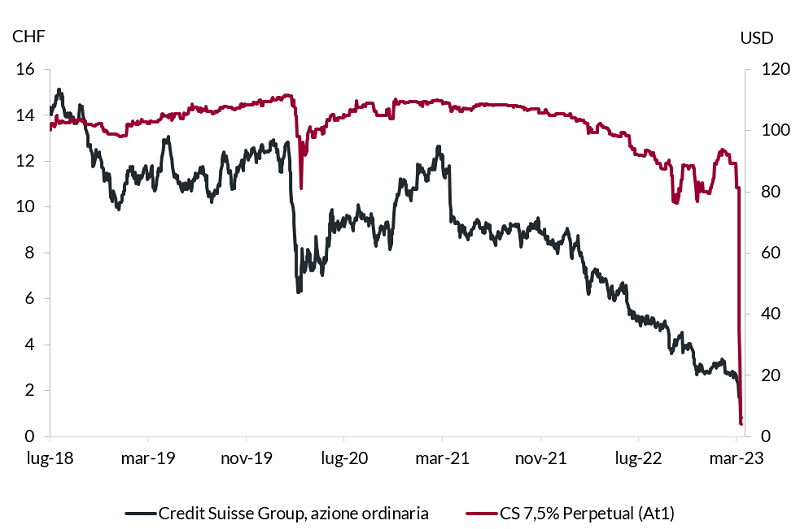

In realtà, il colosso svizzero è in crisi da anni, e gli analisti lo considerano un caso relativamente isolato: fra i problemi, un modello di business rischioso per il crescente peso dell'investment banking; un coinvolgimento importante nei fallimenti di Greensill Capital e Archegos, e lo scandalo culminato con la storica condanna per il riciclaggio di capitali della mafia bulgara. Ne è derivata una sottoperformance marcata rispetto alle altre banche europee (da fine 2009 a fine 2022, Credit Suisse ha perso l'86% in borsa, mentre l'indice delle banche europee è salito del 4%); le criticità si sono accentuate negli ultimi due anni: la banca ha registrato una perdita di 1,6 miliardi di franchi nel 2021 e 7,3 miliardi nel 2022 (la più severa dal 2008); a ottobre dell'anno scorso il nuovo amministratore delegato ha annunciato un piano di ristrutturazione, ritenuto però tardivo. Stanti queste peculiarità, la natura della crisi è molto diversa da quella che ha portato al crack di Silicon Valley Bank, anche se ci sono ovvie similarità sul fronte delle ragioni che hanno provocato l'escalation delle tensioni: una crisi di fiducia, maturata nel contesto di crescenti preoccupazioni sulla stabilità del sistema finanziario globale.

Credit Suisse, l’andamento delle azioni e dei titoli subordinati da fine 2018

Fonte: elaborazione ANIMA su dati Bloomberg

Il 15 marzo, infatti, il presidente della banca saudita Saudi National Bank, primo azionista di CS, ha dichiarato che non avrebbe potuto partecipare a un eventuale aumento di capitale per ragioni regolamentari, provocando una massiccia ondata di liquidazioni e gettando nel panico i correntisti (secondo il Financial Times, la fuga di depositi ha superato i 10 miliardi di franchi al giorno). L'istituto di credito ha chiesto aiuto alla banca centrale svizzera e alle autorità di vigilanza, ottenendo un prestito di 54 miliardi di franchi. La misura non è stata però sufficiente a rassicurare gli investitori, e domenica 19 marzo, dopo giorni di contrattazioni febbrili, è stato orchestrato un piano di salvataggio. Lo storico accordo prevede l'acquisizione da parte di UBS, prima banca svizzera e rivale di sempre, con un esborso di tre miliardi di franchi in azioni proprie (la cifra corrisponde a 0,76 franchi per ogni azione CS, con la chiusura di mercato di venerdì che si è attestata a 1,86 franchi); il coinvolgimento delle autorità è stato massiccio, non solo nella mediazione: la banca centrale svizzera ha offerto una linea di liquidità straordinaria pari 100 miliardi di franchi e il governo 9 miliardi di garanzie per coprire eventuali perdite derivanti dalla gestione degli esuberi, da cause legali e minusvalenze sulla cessione di attività. La banca centrale svizzera ha dichiarato che «è stata trovata una soluzione per assicurare la stabilità finanziaria su scala globale e proteggere l'economia svizzera», e le principali autorità monetarie hanno accolto con favore l'operazione.

Positiva anche la reazione dei mercati: i principali indici azionari hanno chiuso la sessione del 20 marzo in guadagno; stessa sorte per i bancari e perfino per UBS, che in apertura delle contrattazioni era arrivata a cedere il 15%. Evidentemente, gli investitori hanno apprezzato la messa in sicurezza definitiva di quella che era considerata la banca sistemica più vulnerabile d'Europa, con conseguente ridimensionamento dei rischi di contagio, e il pronto intervento delle autorità, già emerso nella gestione della crisi delle banche regionali USA: in concomitanza con l'annuncio del salvataggio di CS, la Fed e altre cinque banche centrali (BCE, BoC, BoE, BoJ, SNB) hanno approvato un'azione coordinata per sostenere la liquidità del sistema finanziario globale, mediante il potenziamento delle linee di swap in dollari.

Non sono mancati però aspetti molto controversi: le autorità svizzere hanno modificato nottetempo le leggi in vigore per permettere la conclusione dell'operazione senza attendere l'approvazione degli azionisti e aggirare le norme sulla tutela della concorrenza, ed è stato riservato un trattamento estremamente punitivo ai detentori di obbligazioni subordinate. Il supporto del governo, infatti, ha comportato l'azzeramento di circa 16 miliardi di franchi di Additional tier 1 (At1), una tipologia di debito junior rilevante ai fini del calcolo del capitale regolamentare delle banche, progettata all'indomani del crack Lehman proprio come meccanismo di assorbimento delle perdite; gli At1 si posizionano subito sopra le azioni nella scala prioritaria per il rimborso in un processo di fallimento, quindi la decisione delle autorità di svalutarli integralmente, pur riconoscendo un valore residuo agli azionisti, ha destabilizzato molti investitori. Il provvedimento, tuttavia, è giustificato da una clausola specifica prevista dalla normativa elvetica, non presente nel quadro di risoluzione applicato in Area Euro. La BCE, l'Agenzia che gestisce i processi di risoluzione e l'Autorità bancaria europea si sono affrettati a precisarlo, emettendo un comunicato congiunto nel quale hanno rimarcato che “gli strumenti di common equity sono i primi ad assorbire le perdite e solo dopo il loro pieno utilizzo sarebbe necessario procedere alla svalutazione degli At1" (una circostanza, peraltro, che ha un solo precedente, risalente al 2017). Le rassicurazioni offerte non sono state sufficienti a bloccare l'impennata del premio al rischio richiesto dagli investitori per detenere questa tipologia di strumenti, che ha portato un indice rappresentativo del comparto (l'ICE BofA Contingent Capital Index) ad archiviare il 20 aprile una perdita dell'8,2%. L'effetto è quello di aumentare ulteriormente il costo del capitale per gli istituti di credito, con conseguente contrazione del flusso del credito e indebolimento dell'attività economica.

In questo contesto, confermiamo le valutazioni espresse all'indomani del fallimento di Silicon Valley Bank. I temi legati alla stabilità del sistema bancario e alla sostenibilità della leva hanno reso più complesso il contesto di riferimento, e giustificano l'adozione di un approccio prudente: restiamo costruttivi sulle obbligazioni di qualità e cauti sui mercati azionari.