BCE: altro maxi-aumento, ma in futuro l'approccio sarà più cauto

Nel corso della riunione del 27 ottobre, la Banca Centrale Europea ha replicato il copione seguito a settembre e alzato i tassi di 75bp, come ampiamente atteso (in particolare, il tasso di deposito è passato da 0,75% a 1,50%; il tasso sulle operazioni di rifinanziamento principali da 1,25% a 2,00% e quello sulle operazioni di rifinanziamento marginale da 1,50% a 2,25%); l'intervento è stato giustificato con la necessità di contrastare pressioni inflazionistiche ampie e diffuse, a rischio di ulteriore aumento.

Come già precisato a settembre, la stance verrà rivalutata durante ciascuna delle prossime riunioni in funzione del flusso di dati; il Consiglio si aspetta che la stretta debba proseguire e che i tassi raggiungano livelli idonei ad assicurare un ritorno tempestivo dell'inflazione all'obiettivo del 2% nel medio termine (non sono state fornite indicazioni più precise circa il livello terminale del ciclo restrittivo). Tuttavia, durante la conferenza stampa, Christine Lagarde ha offerto chiarimenti importanti, segnalando che gli interventi futuri saranno calibrati tenendo in considerazione tre aspetti:

- le implicazioni dell'indebolimento della crescita per l'inflazione, inclusa la probabilità crescente di una recessione;

- l'entità della stretta già consegnata (il comunicato ufficiale sottolinea espressamente che sono stati fatti progressi considerevoli nel processo di rimozione degli stimoli monetari);

- i lag temporali con cui le misure di politica monetaria si trasmettono all'economia.

Di fatto, la crescita sembra aver riacquistato un ruolo di primo piano nelle analisi della BCE (o, in gergo, è rientrata nella sua funzione di reazione), in virtù di un deterioramento importante dell'attività economica: la Presidente ha dichiarato che il rallentamento in atto è più pronunciato rispetto allo scenario base tratteggiato a settembre (che contemplava un'espansione del PIL dello 0,9% nel 2023), pur sottolineando che le condizioni che qualificano lo scenario avverso (che vedrebbe una contrazione del PIL pari a 0,9%) non si sono integralmente materializzate.

Nel corso del meeting, il Consiglio Direttivo ha anche modificato i termini e le condizioni applicate alla terza serie di operazioni mirate di rifinanziamento a più lungo termine (TLTRO-III): dal 23 novembre, le banche pagheranno il tasso di riferimento vigente (ovvero, il tasso di deposito o quello di rifinanziamento principale a seconda che il target sullo stock di prestiti sia stato centrato o meno), e non più la media dei tassi lungo l'intera vita dell'operazione. Il provvedimento si inserisce a pieno titolo nel processo di normalizzazione della politica monetaria, dal momento che rafforza la trasmissione dei rialzi dei tassi alle condizioni di concessione del credito bancario e accelera la contrazione del bilancio della BCE (sono state annunciate tre opzioni di rimborso anticipato), aumentando nel contempo la disponibilità di collaterale. Anche la remunerazione delle riserve obbligatorie detenute dagli enti creditizi è stata modificata e sarà ora allineata al tasso di deposito, in modo da riflettere più fedelmente le condizioni di mercato monetario. Sul tema dei reinvestimenti dei titoli in scadenza acquistati nell'ambito del programma APP (Quantitative Tightening), Christine Lagarde si è limitata a segnalare che i principi chiave saranno discussi durante la riunione di dicembre.

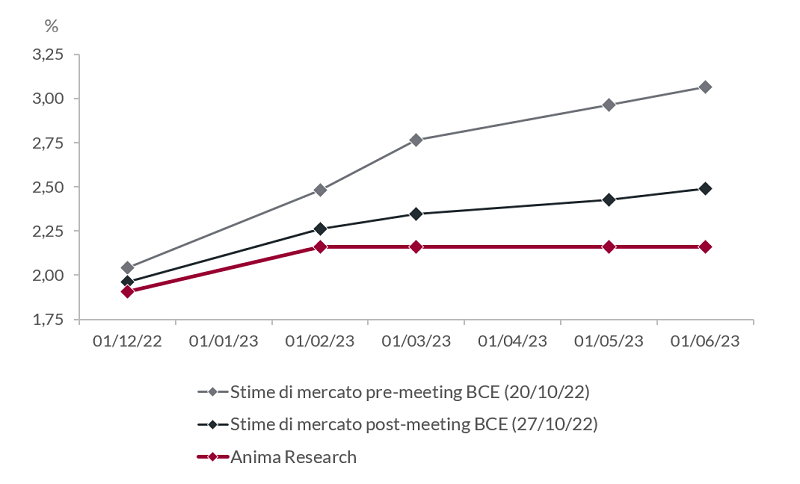

Nel complesso, il messaggio della BCE appare coerente con una decelerazione del ritmo di rialzi (dati permettendo), giustificata dall'avanzamento del ciclo restrittivo e dal deterioramento delle prospettive per la crescita. Manteniamo quindi la nostra aspettativa che il Consiglio alzerà i tassi di 50bp al meeting di dicembre e di altri 25bp al meeting di febbraio, portando il tasso di deposito a un livello terminale del 2,25% (i rischi sono orientati al rialzo, benché in diminuzione). Degno di nota il fatto che durante la conferenza stampa il sentiero di rialzi prezzato dalla curva di mercato monetario è stato rivisto al ribasso, avvicinandosi alle nostre stime.

Tassi di mercato monetario in Area Euro (OIS) - Aspettative dei mercati e stime ANIMA

Fonte:

elaborazione ANIMA su dati BCE