La view di ANIMA

Il flusso di dati e notizie che ha contraddistinto le ultime settimane ha offerto importanti conferme al tema della resilienza della crescita globale di fronte alla recrudescenza della pandemia: le differenze fra aree geografiche restano significative, ma nel complesso i dati sul PIL del quarto trimestre si sono dimostrati più solidi del previsto. Le indicazioni più costruttive arrivano dagli Stati Uniti, dove una parte non trascurabile degli aiuti approvati a fine dicembre è già stata erogata e i dati su produzione industriale e vendite al dettaglio recentemente pubblicati hanno sorpreso notevolmente al rialzo. La stessa resilienza emerge dall'analisi dei risultati societari: la stagione di pubblicazione delle trimestrali relative al quarto trimestre del 2020 è ormai avanzata e quasi l'80% delle società americane ed europee ha battuto le stime degli analisti, con ampio margine (nel caso deli Stati Uniti, gli utili sono cresciuti del 6% su base annua, a fronte di attese di un calo del 12%).

Anche sul fronte della pandemia gli sviluppi sono complessivamente costruttivi: la diffusione delle nuove varianti continua a destare preoccupazioni e i Governi europei mantengono la linea della massima cautela nell'adozione delle misure restrittive, ma il numero di nuovi casi diagnosticati e la pressione sul sistema sanitario stanno scendendo in tutte le principali economie. Le campagne vaccinali proseguono e un cambio di passo sembra all'orizzonte anche in Europa, grazie alla sottoscrizione di nuovi accordi di fornitura e all'aumento della produzione locale. Peraltro, le analisi preliminari condotte nei paesi che hanno già immunizzato una parte importante della popolazione, come Israele, offrono indicazioni molto incoraggianti.

I progressi nella lotta al virus e la prospettiva di una robusta accelerazione della crescita non hanno scalfito la determinazione dell'Amministrazione Biden a potenziare gli stimoli fiscali: la probabilità che venga approvato un pacchetto di aiuti di ammontare non lontano dai 1900 miliardi di dollari inizialmente proposti è aumentata considerevolmente e, secondo indiscrezioni di stampa, i Democratici sarebbero già al lavoro su un piano per le infrastrutture.

In questo contesto, le pressioni sui rendimenti dei titoli governativi a medio-lungo termine si sono intensificate, su scala globale. Fino a inizio febbraio, il movimento di rialzo dei tassi era stato guidato quasi interamente da un aumento delle aspettative di inflazione, ma più di recente le pressioni si sono estese alla componente dei tassi reali, accendendo il dibattito fra analisti e investitori sulle ripercussioni per le altre asset class e sulla soglia di tolleranza delle banche centrali. A nostro avviso, fino a che il rialzo dei tassi sarà giustificato dal miglioramento delle prospettive di crescita e non provocherà un inasprimento significativo delle condizioni finanziarie (che metterebbe a rischio il raggiungimento degli obiettivi statutari su occupazione e inflazione), è improbabile che la Fed reagisca, se non ribadendo la volontà di mantenere una politica monetaria molto accomodante a lungo.

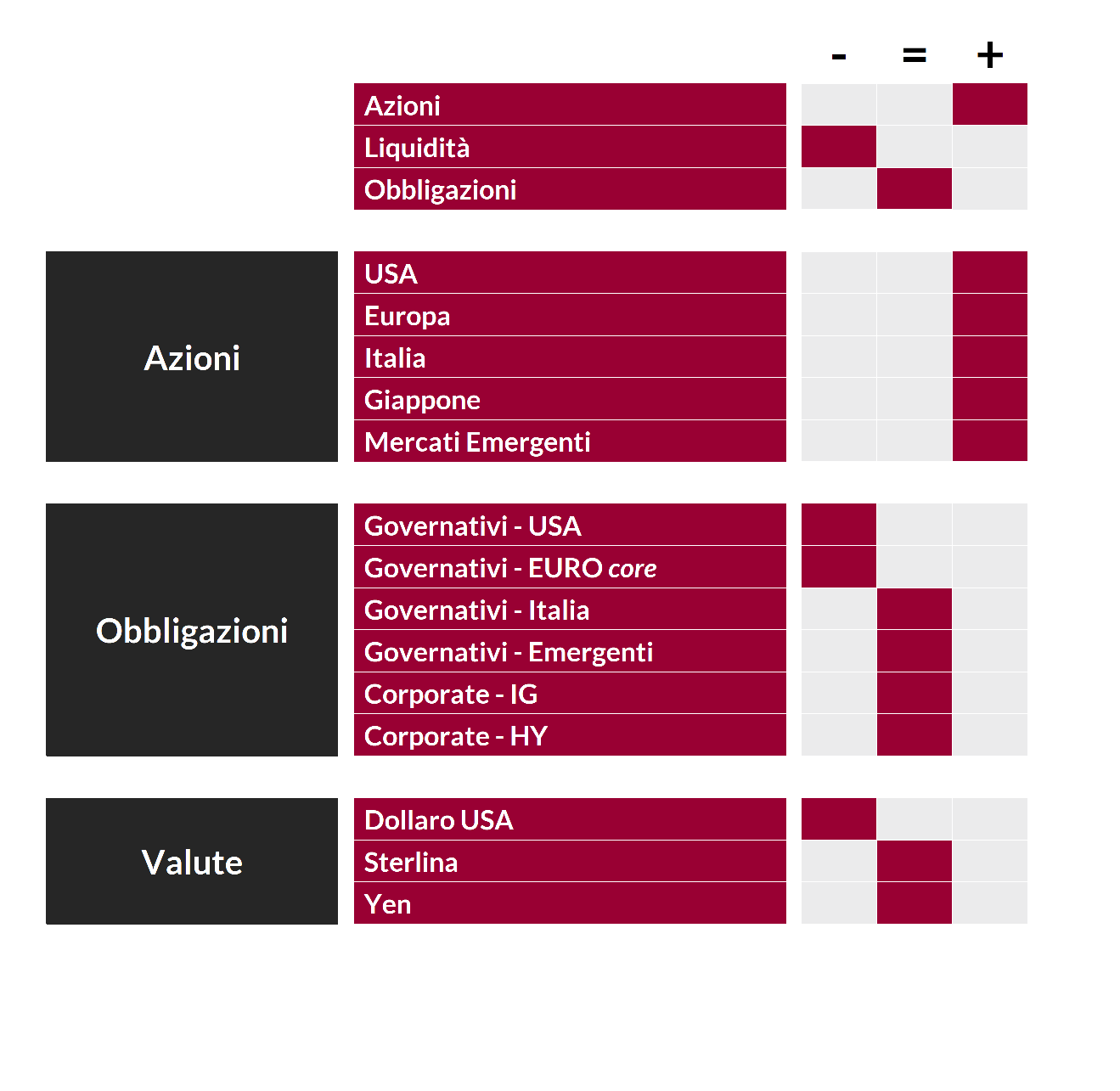

Manteniamo pertanto un giudizio strategicamente cauto sui governativi core, pur ribadendo l'importanza di un approccio tattico per massimizzare il valore che può essere estratto dall'asset class. Il potenziale di ulteriore aumento dei tassi è più limitato in Area Euro, dove lo scenario macro è meno costruttivo e di conseguenza la sensibilità della BCE alle dinamiche di mercato superiore. I BTP resteranno supportati dalla ricerca di rendimento degli investitori e dagli sviluppi favorevoli sulla scena politica: l'effettiva implementazione delle riforme potrebbe innescare una nuova fase di compressione degli spread. Il giudizio sulle obbligazioni societarie si conferma neutrale; la ricerca di opportunità è concentrata sulle fasce di rating più basse, ma il focus sulla selettività è massimo.

L'orientamento sui mercati azionari resta costruttivo, viste le attese di depotenziamento dei rischi associati all'emergenza sanitaria e la significativa accelerazione della ripresa. I temi dominanti sono quelli delle riaperture, dello stimolo fiscale negli USA e dell'aumento delle pressioni su inflazione e tassi; ne deriva una preferenza per i comparti ciclici (materiali di base, consumi discrezionali, finanziari in Europa e industriali sui prodotti globali), seppur associata a un sovrappeso sui settori agganciati a trend di crescita strutturale. L'esposizione a Italia e Regno Unito è stata aumentata, visto il posizionamento sbilanciato degli investitori e il supporto offerto da fattori idiosincratici (successo delle campagne vaccinali in UK, svolta politica in Italia).

Con riferimento ai mercati valutari, infine, il dollaro sta attraversando una fase di consolidamento e beneficia del rinnovato focus degli investitori sull'eccezionalità degli Stati Uniti in termini di prospettive di crescita, ma ci aspettiamo che il deterioramento dei fondamentali (twin deficit) alimenti una nuova fase di debolezza.

View di Mercato, Comitato Investimenti del 15-18/2/2021

I giudizi espressi non rappresentano indirizzi assoluti di carattere allocativo, bensì un orientamento generale sull'ipotizzabile andamento delle diverse asset class.