I mercati di giugno 2022

Il mese di giugno si è aperto con la prosecuzione dei trend di aumento dei tassi e deprezzamento delle attività rischiose che hanno contraddistinto il 2022, complici l'ennesima sorpresa al rialzo nel report sull'inflazione statunitense e l'aggressività delle banche centrali: sia la Federal Reserve che la Banca Centrale Europea hanno mostrato un orientamento più aggressivo del previsto, la prima consegnando il primo aumento dei tassi di 75bp dal 1994, la seconda accelerando drasticamente il processo di normalizzazione della politica monetaria. Le pressioni al rialzo sui rendimenti governativi si sono intensificate e i tassi hanno raggiunto i livelli più alti da molti anni (nel caso dei Treasury a due anni, dal 2007). Le perdite si sono ridimensionate nella seconda parte del mese, quando il flusso di dati macro e una molteplicità di evidenze micro hanno alimentato un sensibile aumento delle preoccupazioni per l'andamento della crescita economica.

In questo contesto, le obbligazioni governative globali hanno archiviato il settimo mese consecutivo di perdite e, come già accaduto nel mese di maggio, i titoli di Stato europei hanno sottoperformato i Treasury statunitensi. Le incertezze della BCE nella gestione del rischio frammentazione hanno innescato un forte aumento della volatilità sui BTP, ma l'annuncio che i Comitati competenti stanno lavorando alla predisposizione di un nuovo strumento è bastato per smorzare le tensioni: lo spread fra BTP e Bund decennali ha chiuso il mese in calo di 15bp.

Le obbligazioni societarie sono state penalizzate sia dal rialzo dei rendimenti governativi che da un allargamento degli spread. Il movimento è stato molto più accentuato per le fasce di rating inferiori ed è divenuto piuttosto disordinato nella seconda parte del mese, quanto i timori recessivi si sono intensificati e le condizioni di liquidità si sono deteriorate: la variazione mensile dell'OAS (Option Adjusted Spread) è stata pari a 52bp per il comparto investment-grade e 167bp per gli high-yield. Il rendimento a scadenza di entrambi i segmenti ha raggiunto livelli che non si osservavano dal 2012, se si esclude la fase più acuta della crisi pandemica, rispettivamente in area 3,30% e 7,50%. Debole anche il debito emergente, con lo spread sull'indice in valuta forte salito di oltre 90bp.

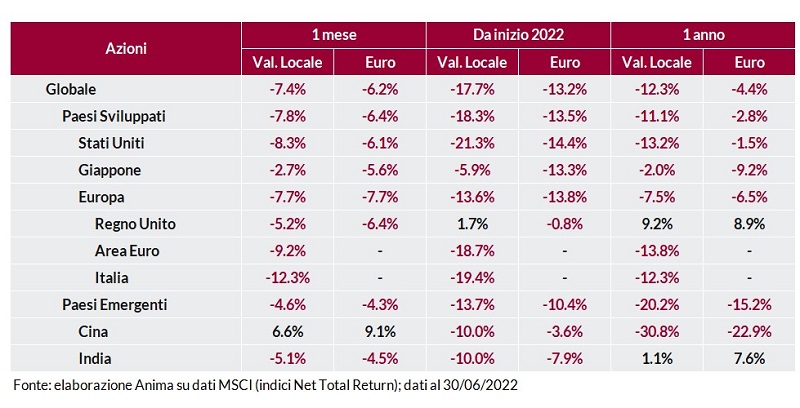

Le crescenti evidenze di rallentamento della crescita in un contesto di incessante inasprimento delle condizioni monetarie hanno pesato anche sui mercati azionari: l'indice MSCI AC World in valuta locale ha archiviato la peggior variazione mensile dallo scoppio della pandemia (-7,4%). I paesi emergenti hanno sovra-performato quelli sviluppati, sostenuti dal recupero della borsa cinese (l'emergenza sanitaria si è ridimensionata e le autorità hanno continuato a potenziare gli stimoli). A livello settoriale, gli investitori hanno privilegiato i comparti difensivi: consumer staples, healthcare, utilities negli USA e telecom in Area Euro; prese di profitto su energetici e materiali di base.

I mercati valutari sono stati caratterizzatati da un rafforzamento generalizzato del dollaro, favorito dall'allargamento del differenziale di tassi e dal clima di risk-off; il rapporto di cambio con l'euro si è spinto nuovamente sotto 1,04, ai minimi dal 2003, con la divisa comune appesantita dalle preoccupazioni per la crisi energetica. Tonico anche il franco svizzero, che ha beneficiato dell'inatteso aumento dei tassi da parte della Swiss National Bank, mentre lo yen ha sofferto per la stance ultra-accomodante della Bank of Japan. Performance miste per le divise dei paesi emergenti, con il comparto asiatico solido e il real brasiliano in difficoltà per gli aiuti fiscali pianificati dal Governo Bolsonaro.

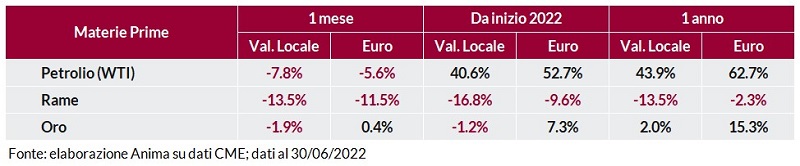

Debolezza diffusa nel comparto delle materie prime, in scia ai crescenti timori per l'andamento della crescita globale. Particolarmente penalizzati i metalli industriali (il rame è crollato ai minimi da febbraio 2021), ma hanno perso terreno anche grano e oro, rispettivamente per gli sviluppi sul fronte della guerra Russia-Ucraina e per l'annuncio di una tassa sulle importazioni di oro da parte dell'India. Dinamiche divergenti nel comparto energetico: il petrolio ha registrato il primo calo mensile da novembre 2021, mentre il gas naturale europeo si è impennato per il moltiplicarsi dei rischi dal lato dell'offerta (crescenti tensioni fra paesi europei e Russia, scioperi in Norvegia, aumento dei prezzi dell'Algeria).