I mercati di marzo 2024

Nel mese di marzo, il flusso di dati macro ha continuato a dipingere un quadro molto favorevole. Le ulteriori conferme di resilienza dell'economia statunitense (la stima di consenso sul ritmo di espansione del PIL nel 2024 è passata da 1,3% a 2,2% in meno di due mesi) sono state affiancate da segnali incoraggianti in arrivo dalle altre aree geografiche, soprattutto nel comparto manifatturiero, e l'indice Citigroup sulle soprese economiche globali ha raggiunto i livelli più alti da aprile 2023. Parallelamente, i report sull'inflazione relativi al mese di febbraio sono stati più solidi del previsto sia in USA che in Area Euro, ma diversi elementi hanno convalidato la tesi che le pressioni sui prezzi siano in parte riconducibili a distorsioni connesse alla stagionalità, e dunque temporanee. Con ogni probabilità, questa valutazione è stata condivisa dalle banche centrali, che hanno mantenuto un approccio accomodante su scala globale: Fed e BCE, in particolare, hanno ribadito che occorre maggiore fiducia nella sostenibilità del processo di disinflazione per poter allentare la stretta, ma nello stesso tempo hanno segnalato la propensione ad avviare i cicli espansivi in tempi brevi; la banca centrale svizzera ha tagliato inaspettatamente i tassi, quella svedese ha dichiarato che potrebbe farlo fra maggio e giugno, e perfino la Bank of Japan, pur eliminando i tassi negativi, ha garantito che le condizioni finanziarie resteranno espansive.

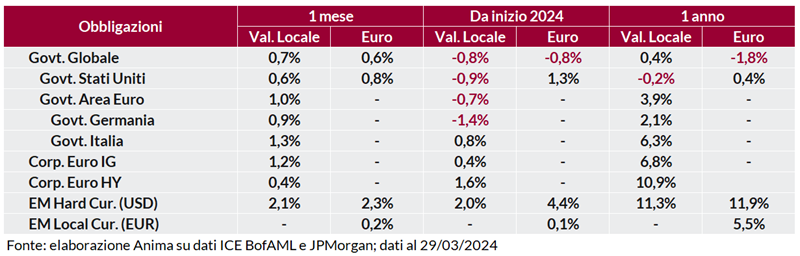

In questo contesto, i mercati obbligazionari hanno registrato performance positive. I rendimenti governativi sono scesi in misura più pronunciata sulle scadenze lunghe rispetto a quelle brevi, con il traino dei tassi reali, e le curve si sono appiattite su entrambe le sponde dell'Atlantico. I Treasury statunitensi hanno sottoperformato i titoli di Stato europei, con i BTP in evidenza positiva: lo spread BTP-Bund è sceso fino a 123 punti base, ai minimi da novembre 2021, per poi risalire e chiudere il mese in area 140 punti base. Performance positive anche per le obbligazioni societarie, sostenute dal calo dei tassi governativi e, nel caso degli strumenti a più alto rating, anche da una limitata compressione dei premi al rischio creditizio.

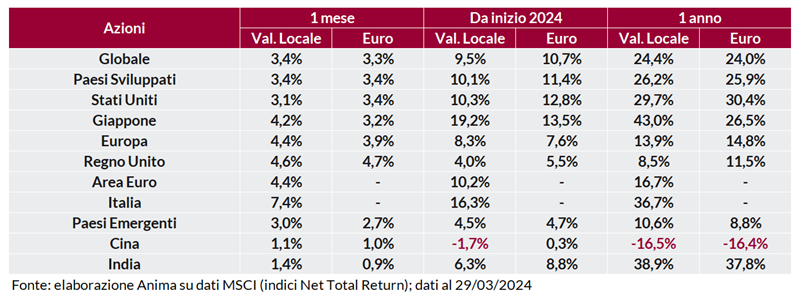

I principali indici azionari hanno registrato un altro mese di guadagni, in molti casi chiudendo il trimestre sui massimi storici, e il trend di ampliamento della partecipazione emerso nella seconda metà di febbraio si è consolidato: a livello geografico, Europa e Giappone hanno sovraperformato gli Stati Uniti, con l'Italia in maglia rosa; sul piano settoriale, gli investitori hanno premiato soprattutto i comparti ciclici (energia, materiali di base, e finanziari in Area Euro), mentre tecnologia e consumi discrezionali sono stati colpiti da prese di profitto.

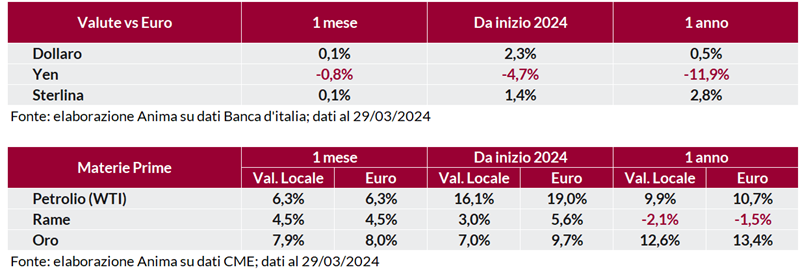

I mercati valutari sono stati caratterizzati da un forte indebolimento di yen, franco svizzero e corona svedese, penalizzati dall'approccio accomodante delle rispettive autorità monetarie. In consolidamento il rapporto di cambio fra euro e dollaro, confinato in un range di meno di due figure, fra 1,079 e 1,096.

Materie prime in forte apprezzamento. Il petrolio, in particolare, si è spinto oltre gli 80$/barile, ai massimi da ottobre 2023, grazie all'estensione dei tagli alla produzione dell'OPEC+ e all'escalation dei rischi geopolitici; il rame ha beneficiato di attese di rafforzamento della domanda in un contesto di riduzione dell'offerta cinese, mentre le quotazioni dell'oro si sono impennate sull'onda dei massicci acquisti di oro fisico, specie da parte delle banche centrali dei Paesi emergenti.

Scarica il pdf