Fed e BCE fra l'incudine e il martello

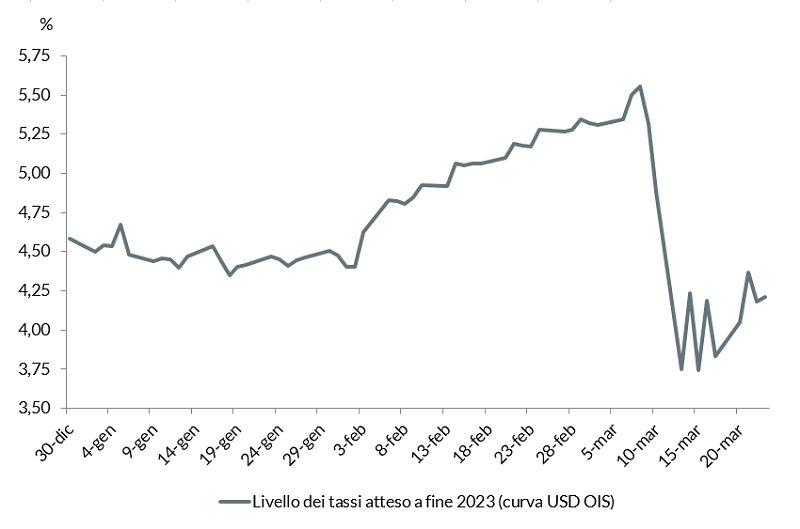

Con il fallimento di Silicon Valley Bank e la crisi di Credit Suisse, i temi legati alla stabilità del sistema bancario e alla sostenibilità della leva hanno fatto irruzione sui mercati, innescando un forte aumento della volatilità e una marcata revisione delle aspettative sulla politica monetaria: la stima del livello dei tassi ufficiali a fine 2023 incorporata nella curva di mercato monetario statunitense è crollata da 5,5% a 3,75% in soli cinque giorni, dall'8 al 13 marzo, per poi risalire a 4,35% dopo l'annuncio dell'acquisizione di CS da parte di UBS.

Aspettative degli investitori sul livello dei tassi ufficiali a fine 2023 negli Stati Uniti

Fonte: elaborazione ANIMA su dati Bloomberg

In questo contesto, c'era grande attesa per i meeting di Fed e BCE in programma a marzo. La stretta monetaria rapida, intensa e concertata che ha contraddistinto gli ultimi dodici mesi ha senz'altro contribuito a intensificare i rischi per la stabilità finanziaria e le banche centrali globali hanno dimostrato grande sensibilità su questo fronte, intervenendo in modo tempestivo, efficace e talvolta non convenzionale per contenere i rischi di contagio. Nello stesso tempo, però, l'inflazione si attesta ancora su livelli molto elevati e le pressioni sottostanti tardano ad allentarsi, il che solleva rischi importanti in un contesto di resilienza della crescita e squilibri sul mercato del lavoro.

La BCE ha affrontato per prima questo dilemma. Durante la riunione del 16 marzo, l'Istituto guidato da Christine Lagarde ha alzato i tassi ufficiali di 50 punti base (il tasso di deposito è passato da 2,5% a 3,0%; il tasso sulle operazioni di rifinanziamento principali da 3,0% a 3,5% e quello sulle operazioni di rifinanziamento marginale da 3,25% a 3,75%), come anticipato a febbraio, ma non ha offerto alcuna indicazione circa gli interventi futuri (in gergo, è stata rimossa la forward guidance).

Le scelte saranno calibrate in funzione di tre variabili: la valutazione delle prospettive per l'inflazione, alla luce del flusso di dati economici e finanziari; l'andamento dell'inflazione sottostante; l'intensità della trasmissione della politica monetaria. Durante la conferenza stampa, Christine Lagarde ha sottolineato che se le tensioni rientreranno e lo scenario macro si svilupperà come atteso a fine febbraio, la stretta proseguirà.

Sul fronte dei rischi per la stabilità finanziaria, la BCE ha rimarcato che il sistema bancario europeo è solido e resiliente, con coefficienti patrimoniali e livelli di liquidità elevati, alta qualità delle principali componenti dello stock di liquidità e scarsa esposizione alle banche in difficoltà. In ogni caso, il Consiglio monitora gli sviluppi ed è pronto a intervenire come necessario per tutelare tanto la stabilità dei prezzi quanto quella finanziaria (due obiettivi fra i quali, secondo la BCE, non c'è alcun trade off).

Archiviato il meeting della BCE, i riflettori si sono spostati sulla Federal Reserve. Durante il meeting del FOMC del 22 marzo, il target sui Fed Funds è salito di 25 punti base a 4,75-5,00%, in linea con le attese, ma la guidance è cambiata: a febbraio, infatti, il Comitato aveva confermato l'intenzione di proseguire con “continui aumenti", mentre a marzo si è limitato a segnalare che “un po' di ulteriore restrizione potrebbe essere appropriata". Il cambio di formulazione è stato giustificato riconoscendo che la crisi bancaria potrebbe provocare un inasprimento degli standard di concessione del credito, che a sua volta peserà su attività economica, occupazione e inflazione; il livello di incertezza su intensità e durata dell'impatto è molto elevato, ma durante la conferenza stampa il presidente Jerome Powell si è spinto a ipotizzare che potrebbe essere equivalente a quello prodotto da un rialzo di 25 punti base o più. Il Presidente ha anche ammesso che il Comitato ha preso in considerazione l'ipotesi di una pausa nel ciclo restrittivo, ma nello stesso tempo ha sottolineato che un taglio non compare nello scenario base del 2023 e nessuno dei partecipanti lo prevede.

Con riferimento alle vicende degli ultimi giorni, Powell ha dichiarato che il sistema bancario statunitense è solido e resiliente; le criticità sono limitate a un “piccolo numero di istituti", e la Fed continuerà ad agire come necessario per tutelare la stabilità finanziaria.

In questo contesto, manteniamo l'aspettativa che negli Stati Uniti i tassi salgano di 25 punti base a maggio e raggiungano il picco a quota 5,0-5,25%; l'intervento potrebbe essere posticipato a giugno, se occorresse attendere ulteriori evidenze sulle ripercussioni della stretta creditizia per lo scenario macro.

La BCE ha chiaramente segnalato che la lotta all'inflazione resta prioritaria e che la stretta proseguirà, se i rischi per la stabilità finanziaria resteranno contenuti. Ci aspettiamo aumenti di 25 punti base a maggio, giugno e potenzialmente luglio, con il tasso di deposito che dovrebbe spingersi a 3,50-3,75%; la proiezione è stata rivista al ribasso di 25 punti base rispetto allo scenario centrale precedente, per tener conto del fatto che gli sviluppi finanziari sono entrati nella funzione di reazione della banca centrale, ed è ora più probabile che il settore bancario contribuisca a raffreddare l'economia.