Corsa ai fondi di mercato monetario statunitensi, motivazioni e conseguenze

Fonte: elaborazione ANIMA su dati Bloomberg

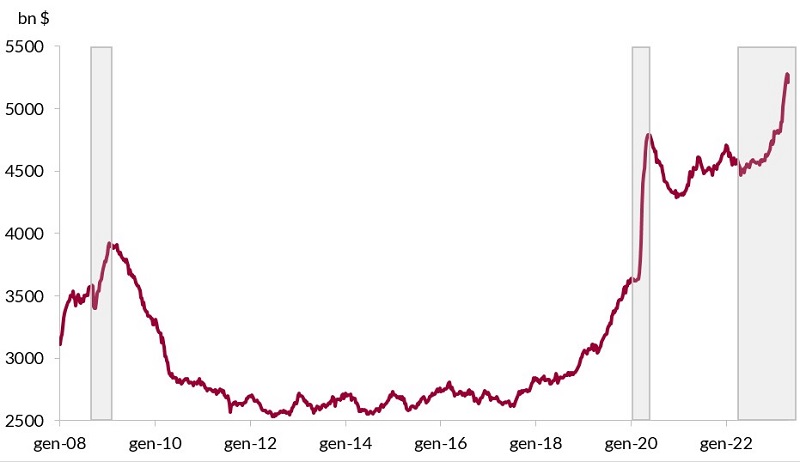

Benché infatti le tensioni nel sistema bancario si siano attenuate e il fabbisogno di liquidità delle banche si sia stabilizzato, il contesto di tassi di interesse elevati e in aumento in cui ci troviamo è strutturalmente favorevole per i fondi di mercato monetario: la loro appetibilità agli occhi degli investitori aumenta, in termini relativi, in virtù dell'allargamento del differenziale di tasso rispetto ai depositi bancari (secondo gli analisti, il Beta del tasso di deposito medio rispetto ai tassi ufficiali è stato pari a 0,3 negli ultimi due trimestri, mentre quello dei fondi di mercato monetario si è attestato fra 0,8 e 0,9). Non è un caso che nel periodo compreso fra l'inizio del ciclo restrittivo della Fed e il fallimento di SVB, gli attivi dei MMF americani fossero già cresciuti di circa 350 miliardi di dollari, in base ai dati di EPFR, ovvero a un ritmo di circa 30 miliardi al mese. Il dato è coerente con l'esperienza storica. Uno studio recente condotto dalla Fed di New York (*), infatti, ha evidenziato l'esistenza di una relazione stretta tra l'aumento dei tassi ufficiali e l'ammontare delle masse dei fondi di mercato monetario: storicamente, un incremento di un punto percentuale dei Fed Funds ha provocato una crescita di sei punti percentuali degli attivi dei MMF, nell'arco di due anni. Il lag temporale, senz'altro importante, si giustifica con il fatto che il rendimento dei fondi incorpora quasi in tempo reale i movimenti dei tassi ufficiali, mentre gli investitori hanno comportamenti inerziali e impiegano molto più tempo per acquisire consapevolezza e assumere decisioni di investimento.

La portata del fenomeno, peraltro, potrebbe essere amplificata dal rientro delle distorsioni che hanno contraddistinto l'epoca dei tassi a zero. Prima del fallimento di Lehman, infatti, il patrimonio dei MMF cresceva a un ritmo più rapido rispetto ai depositi bancari; il trend si è invertito a partire dal 2008, con una pausa significativa nel biennio 2018-2019 (ovvero, nel periodo compreso fra il ciclo restrittivo del 2017-2018 e lo scoppio della pandemia, che ha visto sprofondare i tassi nuovamente a zero). Oggi, la quota dei fondi di mercato monetario sull'aggregato M2 si attesta in area 22%, a fronte di una media storica del 30% registrata in fasi di tassi elevati assimilabili a quella odierna; una normalizzazione verso quei livelli sarebbe associata a movimenti di capitale per circa due trilioni di dollari, seppur spalmati su un orizzonte temporale molto lungo.

Anche escludendo scenari estremi, l'erosione dei depositi bancari innescata dalla riallocazione di risorse verso i fondi di mercato monetario non sarà senza conseguenze: gli istituti di credito sono costretti ad aumentare la remunerazione dei depositi per trattenere la liquidità e fronteggiano un aumento del costo del capitale, esacerbato dal calo delle quotazioni azionarie; per difendere i margini, gli standard per la concessione di prestiti dovranno essere inaspriti, complice il deterioramento del quadro ciclico in atto, e la contrazione del credito al settore privato che ne deriverà peserà sull'attività economica. Una recessione nel secondo semestre, per quanto breve e di lieve entità, resta il nostro scenario centrale.

(*) Alfonso, Cipriani, La Spada (December 2022), “Banks' Balance-Sheet Costs, Monetary Policy, and the ON RRP"