La view di ANIMA

Gli sviluppi registrati nelle ultime settimane consolidano le nostre aspettative circa l'evoluzione dello scenario macro. L'economia globale è destinata a espandersi a un ritmo del 6,5% nel 2021, complice la robusta accelerazione della crescita statunitense: gli indici Markit di fiducia delle imprese hanno raggiunto livelli record, coerenti con una crescita del PIL dell'11% nel secondo trimestre (in linea con la stima formulata da tempo dal team Investment Research & Advisory di ANIMA). La grossa sorpresa al rialzo nel report sull'inflazione americana (l'indice core ha registrato la variazione mensile più alta dal 1981, +0,9% contro +0,3% atteso) non deve confondere: gran parte delle pressioni sui prezzi è riconducibile a effetti base o distorsioni provocate dalla pandemia, e rientrerà con l'avanzamento delle campagne vaccinali e la normalizzazione dell'attività economica globale dal lato dell'offerta.

Non ci aspettiamo quindi che le banche centrali sistemiche siano costrette a intervenire e rimuovere prematuramente gli stimoli monetari, a maggior ragione considerando le continue rassicurazioni offerte dalla Fed.

Il focus degli investitori sulla pandemia continua a calare. La situazione resta critica in molti paesi emergenti, specie in Asia e America Latina; nuove restrizioni sono state annunciate in Giappone e permangono preoccupazioni per l'elevata contagiosità della variante indiana (i nuovi casi diagnosticati in UK sono raddoppiati in una settimana, e rappresentano ormai i tre quarti del totale); nel contempo, però, le infezioni e la pressione sui sistemi sanitari continuano a calare negli USA e in Area Euro, e il processo di distribuzione dei vaccini ha guadagnato efficienza su scala globale (cresce anche l'attenzione per le necessità dei paesi più poveri).

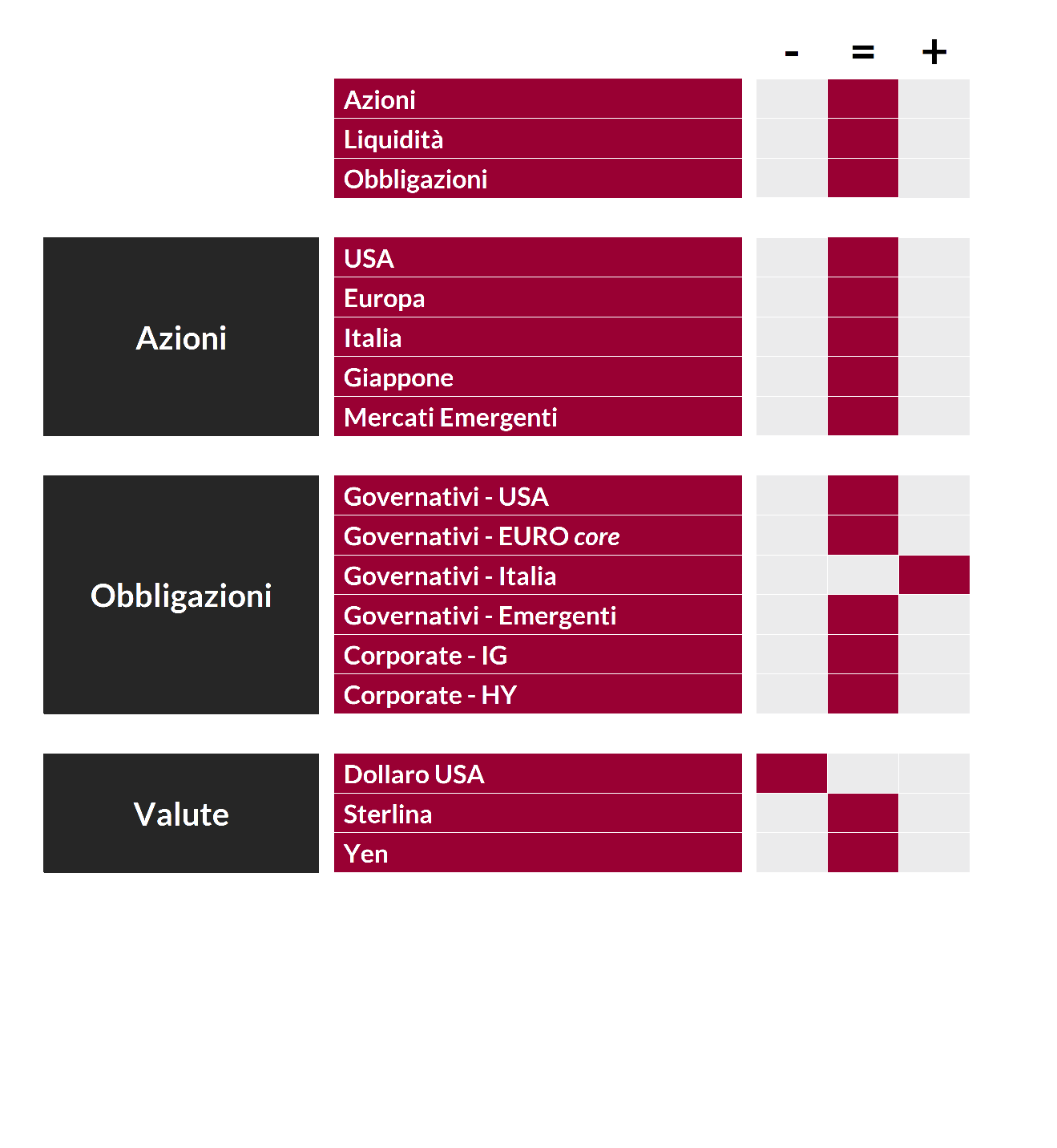

In questo contesto, la view di mercato non ha subito variazioni rispetto ad aprile. In particolare, continuiamo a pensare che i mercati azionari possano attraversare una fase di consolidamento, per diverse ragioni:

- le notizie positive sulla pandemia e il quadro macro/fondamentale sono ormai scontate, e il picco della crescita è vicino (l'indice ISM sta ritracciando, pur restando su livelli molto elevati, e la storia dimostra che in queste circostanze la performance di breve termine delle borse è spesso negativa);

- la volatilità nel flusso di dati sull'inflazione e i dubbi sulla funzione di reazione delle banche centrali potrebbe provocare nuovamente qualche turbolenza;

- la stagionalità è sfavorevole e permangono segnali di eccesso fra gli indicatori di sentiment e posizionamento.

Il giudizio sui mercati azionari resta dunque tatticamente neutrale, ma strategicamente costruttivo: eventuali correzioni rappresenterebbero opportunità di acquisto. Per quanto riguarda le scelte settoriali, nelle ultime settimane ci sono stati diversi cambi di regime nella dinamica delle performance relative, dettati sia da temi macro che micro: un posizionamento bilanciato appare opportuno. In particolare, sui fondi europei combiniamo la sovraesposizione a comparti ciclici, come energia, materie prime e finanziari, con titoli ad alto dividendo e temi difensivi (severamente penalizzati e in fase di stabilizzazione).

Con riferimento ai mercati obbligazionari, la fase di consolidamento dei titoli di stato americani potrebbe proseguire e la view tattica è neutrale, ma il trend di medio termine dei tassi resta orientato al rialzo, complici gli sviluppi macro e la prospettiva di un allentamento dello stimolo monetario. I BTP sono stati penalizzati dall'incertezza sulle scelte della BCE al meeting di giugno; Christine Lagarde si è messa in una posizione complicata, impegnandosi a offrire indicazioni circa il ritmo degli acquisti di titoli ogni tre mesi: il rischio di un errore di comunicazione non è marginale. A questi livelli, tuttavia, lo spread sembra scontare l'incertezza sulla politica monetaria, ma non i potenziali benefici derivanti dall'attuazione delle riforme pianificate dal Governo: manteniamo quindi un giudizio costruttivo.

La volatilità sul comparto del credito resta eccezionalmente depressa, anche nelle fasi di aumento della volatilità sui mercati azionari. La view si conferma neutrale e il focus è sulla creazione di alpha.

Con riferimento ai mercati valutari, infine, il dollaro è tornato a indebolirsi nei confronti dell'euro, complice il miglioramento del flusso di notizie su crescita e vaccini in Area Euro e la riduzione del differenziale di tassi fra Treasury e Bund; un eventuale rafforzamento della divisa americana sarebbe sfruttato per aumentare il sottopeso. Alcune selezionate opportunità stanno emergendo fra le valute emergenti.

View di Mercato, Comitato Investimenti del 20-22/4/2021

I giudizi espressi non rappresentano indirizzi assoluti di carattere allocativo, bensì un orientamento generale sull'ipotizzabile andamento delle diverse asset class.