BTP, quali prospettive dopo il rally?

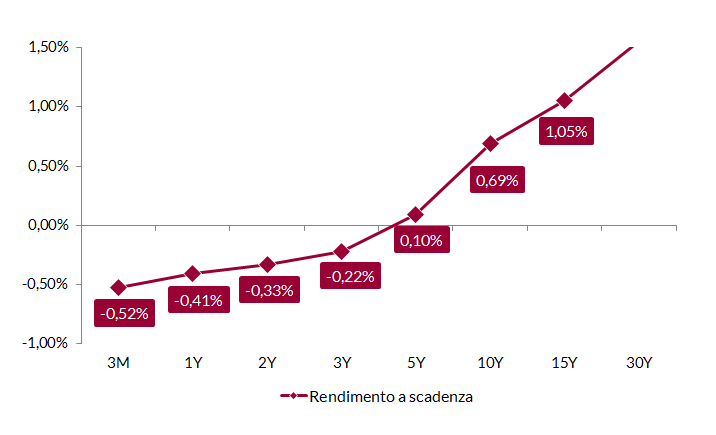

Il 14 ottobre, il rendimento del BTP a dieci anni ha registrato un nuovo minimo storico a 0,66%, un calo impressionante se si considera che a marzo, durante la fase più acuta della crisi pandemica, aveva sfiorato il 3%. Livelli record, in realtà, sono stati osservati su gran parte della curva dei rendimenti italiana: i BTP con scadenza fino a quattro anni quotano a tasso negativo (il Tesoro ha da poco emesso il primo BTP triennale con cedola 0%), un titolo a cinque anni non rende più di 0,10% e per ottenere un tasso superiore all'1% occorre allungare la scadenza fino a 15 anni.

Il robusto apprezzamento registrato dai governativi domestici è stato alimentato in primis dalla BCE, che con l'annuncio del PEPP (Pandemic Emergency Purchase Programme) si è dotata di una flessibilità impensabile prima della crisi: l'Istituto guidato da Christine Lagarde ha intensificato gli acquisti di BTP ben oltre il livello suggerito dal rispetto delle quote capitale, per fronteggiare i rischi di frammentazione sui mercati finanziari (una minaccia per la trasmissione della politica monetaria). L'obiettivo sembrerebbe centrato: lo spread fra BTP e Bund decennali è tornato sui livelli pre-crisi, nonostante il progressivo ridimensionamento del sostegno offerto dai flussi di acquisto (la deviazione rispetto agli importi coerenti con le quote capitale è passata dal 4,7% di aprile-maggio, al 2,7% di giugno-luglio, all'1,1% di agosto-settembre).

Senza alcun dubbio, il merito spetta anche allo storico accordo sul Recovery Fund: il rafforzamento dell'architettura istituzionale europea che passa attraverso l'adozione di un principio di solidarietà e i pur modesti progressi sul fronte dell'integrazione fiscale hanno ridotto in modo sensibile i rischi di disgregazione dell'Eurozona. Peraltro, i benefici per i paesi membri saranno amplificati dalle condizionalità sull'uso dei fondi: le risorse dovranno finanziare piani di investimento e progetti di riforme strutturali, con ricadute positive per la crescita potenziale e la sostenibilità del debito.

Il terzo fattore che ha alimentato la corsa dei governativi domestici è il ridimensionamento del rischio politico: l'esito della consultazione elettorale ha rinsaldato la Coalizione di Governo e ridotto il rischio di elezioni anticipate, alimentando la percezione che le forze populiste si stiano indebolendo su scala sovranazionale (ultima in ordine di tempo, la débâcle del partito di estrema destra FPO a Vienna). La sensibilità degli investitori esteri al tema della stabilità politica è sempre alta, come dimostrano i due mesi consecutivi di acquisti record sui BTP da parte degli investitori giapponesi.

In prospettiva, i fattori di supporto per i titoli di Stati italiani non mancano. Il livello estremamente compresso dei rendimenti sul mercato obbligazionario (il controvalore dei titoli a tasso negativo, 16.500 miliardi di dollari, sfiora i massimi storici registrati nel 2019 e si stima che oltre il 75% dei governativi globali dei paesi avanzati offra rendimenti reali negativi) e le aspettative di una lunga fase di repressione finanziaria alimentano una vera e propria “caccia al rendimento" da parte degli investitori; i BTP possono rappresentare una soluzione: le opportunità valutative si sono ridimensionate, ma lo spread rispetto al Bund (130 punti base) non è lontano dal livello medio registrato durante il triennio 2015-2017 (140 punti base) e la volatilità è crollata ai minimi storici. Ulteriori benefici potrebbero arrivare dal calo dell'offerta netta di titoli prevista nelle prossime settimane e dal potenziamento del supporto della BCE, reso ancor più probabile dalla perdita di momentum della ripresa economica e dalla recrudescenza del virus.

Lo scenario di breve periodo è dunque costruttivo, al netto di fasi di volatilità innescate da sviluppi avversi sul fronte dei fattori di incertezza che contraddistinguono l'attuale contesto di mercato (con la pandemia e le elezioni americane sotto i riflettori), e con l'importante caveat che per il risparmiatore che acquistasse con ottica da "cassettista", le prospettive reddituali sono mediocri, le oscillazioni dei prezzi possono essere considerevoli e il rischio di esporsi a perdite in caso di vendita anticipata è significativo (da qui l'importanza di una gestionale professionale anche in questo comparto).

Più a lungo termine, la fragilità del quadro macro-fondamentale resta un fattore di rischio. Con un rapporto Debito/PIL al 158% e il rating un solo gradino sopra il livello "non-investment grade" per le agenzie Moody's e Fitch, sarà essenziale conservare la fiducia degli investitori attraverso una strategia credibile di riduzione del debito pubblico nel medio periodo. In quest'ottica, un utilizzo efficiente ed efficace delle risorse del Recovery Fund, teso a rilanciare crescita potenziale e produttività, sarà determinante.

Curva dei rendimenti dei titoli di Stato italiani.

Fonte: elaborazione ANIMA su dati Bloomberg