Si è da poco concluso un anno straordinario per i mercati finanziari: tutte le asset class hanno registrato performance molto positive, crescenti all’aumentare del profilo di rischio. Decisiva la svolta accomodante delle Banche Centrali.

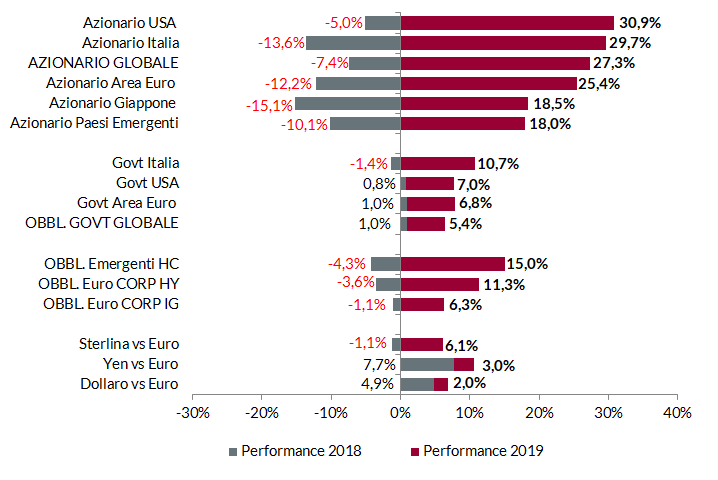

Il 2018 era stato archiviato come un annus horribilis per gli investitori, con il 90% degli attivi globali che aveva offerto performance negative; il 2019 ne ha cancellato ogni ricordo: non solo la percentuale di strumenti finanziari in apprezzamento ha sfiorato il 100%, ma i guadagni registrati hanno ampiamente compensato le perdite accumulate l’anno precedente.

La prima parte del recupero è stata senza dubbio una normalizzazione degli eccessi prodotti dalla violenta correzione di fine 2018, ma il fattore di gran lunga più importante che ha sostenuto la fiducia degli investitori e compensato i rischi macroeconomici e politici è stata la svolta accomodante delle Banche Centrali. A metà dicembre 2018 la Federal Reserve stimava che nel corso nel 2019 sarebbero stati necessari tre aumenti dei tassi: l’anno si è chiuso con tre tagli e l’indicazione di una pausa prolungata per il futuro. L’esempio della Fed è stato seguito da molte altre autorità monetarie: il 2019 ha registrato l’allentamento più significativo dal 2008, con il 65% delle Banche Centrali su scala globale che ha annunciato misure espansive. Tutte le attività finanziarie ne hanno beneficiato, a prescindere dal profilo di rischio.

Gli ultimi mesi dell’anno, al contrario, sono stati caratterizzati da una divergenza fra l’andamento dei mercati azionari, che hanno continuato a salire, e quelli obbligazionari, governativi in particolare, che hanno perso terreno. Ad alimentarla le prime evidenze di stabilizzazione del ciclo economico e il ridimensionamento dei rischi geopolitici, specie dopo la schiacciante vittoria dei Conservatori alle elezioni inglesi e il raggiungimento di un accordo fra Stati Uniti e Cina.

Più in dettaglio, avendo riguardo alle performance maturate durante l’intero anno solare, le obbligazioni governative si sono apprezzate in tutte le principali aree geografiche (l’indice globale ha registrato il maggior guadagno dal 2014).

I rendimenti dei titoli di stato core hanno chiuso il 2019 in forte calo rispetto ai livelli di fine 2018, ma ben lontani dai minimi di fine agosto, quando l’improvvisa escalation delle tensioni commerciali spinse il tasso tedesco a dieci anni a -0,70% e la curva dei rendimenti americana si invertì. L’andamento dei BTP è stato condizionato dalle vicissitudini politiche interne: la formazione del Governo PD-5Stelle è stata accompagnata da un marcato restringimento del differenziale di rendimento rispetto al Bund e gli indici rappresentativi del comparto hanno chiuso l’anno con un rialzo a doppia cifra.

La ricerca di extra-rendimento innescata dal crollo dei tassi governativi e l’aumento generalizzato della propensione al rischio degli investitori hanno alimentato una significativa compressione degli spread delle obbligazioni societarie, che hanno restituito performance crescenti all’aumentare del profilo di rischio. Le obbligazioni dei Paesi Emergenti sono state il segmento più profittevole, complici le valutazioni relative estremamente attraenti.

I mercati azionari hanno vissuto un anno eccezionale, il migliore dal 2009 per l’indice globale in valuta locale, che ha raggiunto nuovi massimi storici. A livello di aree geografiche, i Paesi Emergenti hanno sotto-performato quelli Sviluppati, sostenuti dal traino degli USA; su scala settoriale, spicca il rally della tecnologia, superiore al 40% sia in Area Euro che negli USA.

I mercati valutari sono stati caratterizzati da un forte calo della volatilità, ai minimi da cinque anni. Da segnalare l’indebolimento dell’euro, penalizzato dal rallentamento dell’economia, e il rafforzamento della sterlina, che ha beneficiato del calo dell’incertezza politica. Positiva la gran parte delle materie prime. Il petrolio, in particolare, è stato sostenuto dai tagli alla produzione dell’OPEC+, mentre l’oro ha tratto vantaggio dal calo dei rendimenti obbligazionari e dai persistenti rischi geopolitici.

Performance dei mercati

Fonte: elaborazione ANIMA su dati Bloomberg - Indici in valuta locale