I mercati di settembre 2022

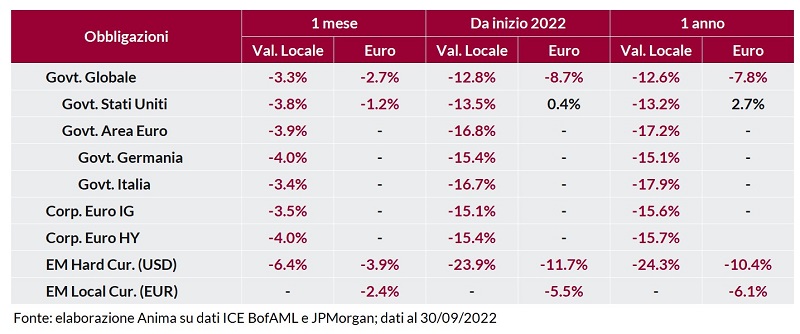

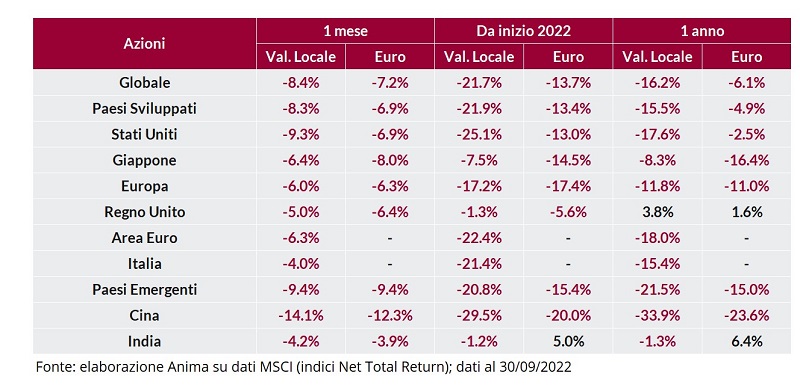

Nelle ultime settimane, il flusso di dati e notizie ha consolidato i trend negativi che hanno depresso il sentiment degli investitori da inizio anno: l'ennesima sorpresa al rialzo nel report relativo all'inflazione statunitense e il mantenimento di una retorica aggressiva da parte delle banche centrali hanno innescato una drastica revisione al rialzo delle aspettative sulla stretta monetaria, sia negli USA che in Area Euro, e rinvigorito le pressioni sui tassi. La violenza del sell-off sui mercati obbligazionari ha pesato anche sulle attività rischiose, complici l'escalation dei rischi geopolitici (con la minaccia nucleare di Putin e il sabotaggio dei gasdotti NS1 e NS2 nel Mar Baltico) e le conferme di deterioramento delle prospettive di crescita a livello macro e micro. Sul finire del mese, l'episodio di grave instabilità finanziaria registrato nel Regno Unito, innescato dall'annuncio di una massiccia espansione fiscale da parte del Governo di Liz Truss, ha gettato benzina sul fuoco. Settembre si è chiuso con un bilancio pesante: l'indice obbligazionario ICE BofA Global Govt ha archiviato la perdita mensile più forte da quando esiste, nel 1985 (-3,3%), e l'indice azionario globale MS World AC ha ceduto l'8,4%, la peggior performance da marzo 2020.

Più in dettaglio, la risalita dei tassi è stata guidata dalla componente reale (le aspettative di inflazione sono scese) e negli Stati Uniti le pressioni sono state più marcate sulle scadenze a breve termine. I rendimenti hanno raggiunto massimi pluriennali, con i Treasury a due e dieci anni a 4,3% e 3,9% (livelli che non si osservavano rispettivamente dal 2007 e dal 2010) e il Bund decennale a quota 2,2% (massimo dal 2011). I BTP non sono stati impattati dagli sviluppi sulla scena politica interna, ma hanno sofferto per il clima di risk-off e l'accresciuta sensibilità degli investitori al tema della disciplina fiscale dopo le vicende inglesi: nelle fasi di maggior tensione i tassi a due e dieci anni si sono spinti rispettivamente a 3,30% e 4,90%, salvo poi ritracciare e chiudere il mese a 2,90% e 4,50%, con lo spread a dieci anni a quota 240bp. Le obbligazioni societarie sono state severamente penalizzate sia dall'aumento dei tassi governativi che da un allargamento importante degli spread, più accentuato per le fasce di rating inferiori; il rendimento a scadenza del comparto investment grade ha raggiunto 4,2% (il massimo toccato durante la crisi del debito sovrano fu 4,50%). Debolezza pronunciata anche per il debito emergente, soprattutto in valuta forte: il rendimento a scadenza dell'indice JPM EMBI Global Diversified ha superato il 9,5% per la prima volta da inizio 2009.

I mercati azionari hanno registrato perdite significative, con una sottoperformance non trascurabile di Cina e Stati Uniti rispetto alle altre piazze regionali. L'indice MSCI World AC in valuta locale ha violato i minimi di metà giugno ed è tornato in territorio di bear market. A livello settoriale, gli investitori hanno penalizzato soprattutto immobiliare, telecom e tecnologia, privilegiando i comparti difensivi (in particolare consumi di base e sanità) e i finanziari.

I mercati valutari sono stati caratterizzati da un apprezzamento generalizzato del dollaro, alimentato dall'aumento del differenziale di tassi e dal contesto di risk-off. A soffrire particolarmente sono state le divise dei paesi esportatori di materie prime (sia sviluppati che emergenti) e le valute europee, penalizzate dall'escalation delle tensioni fra Russia e Ucraina e dalla crisi inglese: l'euro/dollaro è sceso sotto 0,96, ai minimi da vent'anni, mentre la sterlina è precipitata ai livelli più bassi dal 1985.

Debolezza diffusa nel comparto delle materie prime, in scia al marcato apprezzamento del dollaro, ai timori crescenti di recessione e al contesto di risk-off. Particolarmente penalizzato il comparto energetico, con il petrolio WTI ai minimi da inizio anno (gli USA hanno annunciato che venderanno riserve per ulteriori 10mln di barili a novembre) e il gas TTF in forte calo (le scorte europee sono salite oltre la media stagionale). In contro-tendenza il grano, supportato dai timori che la decisione della Russia possa mettere a repentaglio l'accordo sull'export dal Mar Nero siglato a luglio.

Scarica il pdf