La view di ANIMA

Il flusso di dati, eventi e notizie che ha contraddistinto le ultime settimane è stato sicuramente nutrito, e fonte non di rado di volatilità.

A catalizzare l'attenzione degli investitori è stata innanzitutto la saga del debt ceiling. L'impasse nelle trattative fra Democratici e Repubblicani aveva portato Fitch a porre il rating degli Stati Uniti in negative watch; tuttavia, come ampiamente atteso, all'approssimarsi della X-date è stato raggiunto un accordo che ha scongiurato il default: il tetto del debito sarà sospeso fino a inizio 2025, a fronte di tagli alla spesa pubblica di modesta entità.

Sotto i riflettori anche la tecnologia: l'annuncio da parte di Nvidia di una domanda record di chip per applicazioni di intelligenza artificiale generativa (le stime sul fatturato del secondo semestre sono state più alte del 50% rispetto alla previsione degli analisti) ha alimentato un apprezzamento vertiginoso del titolo e un'ondata di entusiasmo intorno alle prospettive di crescita del comparto, il cui volume d'affari secondo gli analisti Bloomberg supererà 1,3 trilioni di dollari nel 2032. In questo contesto, il trend di sovra-performance della tecnologia partito a inizio anno si è consolidato, con il traino delle mega-cap, e la concentrazione all'interno degli indici ha raggiunto livelli estremi: oltre il 70% dell'apprezzamento dell'S&P 500 da inizio anno è riconducibile alle prime cinque società per capitalizzazione, un record da oltre quarant'anni.

Degni di nota sono stati anche gli spunti offerti dal flusso di dati macro. In Cina, le diffuse sorprese al ribasso negli indicatori sulla crescita hanno rinsaldato le preoccupazioni degli investitori sulla solidità delle ripresa e affossato gli indici di borsa (la perdita da fine gennaio per l'Hang Seng è arrivata a sfiorare il 20%). Negli Stati Uniti, al contrario, i dati hanno continuato a certificare la resilienza della domanda interna e la solidità del mercato del lavoro, inducendo gli investitori a prezzare con probabilità elevata una prosecuzione del ciclo di rialzi della Fed, e rinfocolando le pressioni al rialzo sui tassi.

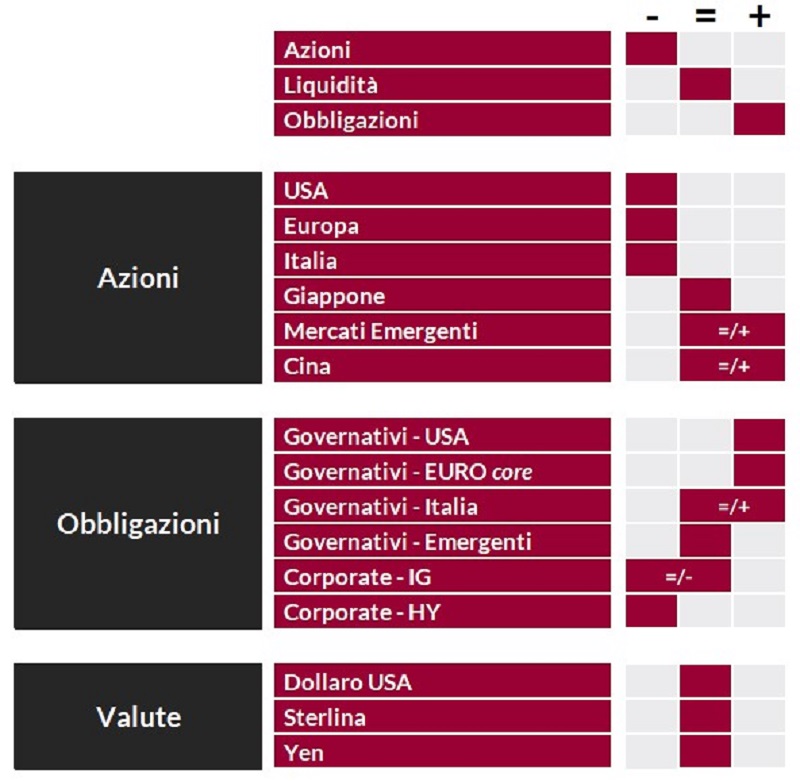

In questo contesto, la view sulle obbligazioni governative core resta costruttiva, in coerenza con le nostre aspettative sull'evoluzione di quadro macro e politiche monetarie e in ottica di protezione rispetto allo sviluppo di scenari di coda. Tuttavia, in considerazione dell'incertezza elevata sullo scenario di riferimento e del fatto che da tempo i tassi si muovono all'interno di ampi trading range, le posizioni non sono aggressive e vengono gestite in modo tattico (a fine maggio si è profilata un'opportunità di accumulo, con i tassi tornati nella parte alta del canale). L'orientamento sui BTP è marginalmente più cauto rispetto a quello sui Bund: lo spread si trova su livelli piuttosto compressi, anche grazie al crescente sostegno degli investitori retail, e appare vulnerabile al deterioramento del sentiment sulle attività rischiose, alle crescenti preoccupazioni sull'attuazione del PNRR e alle potenziali criticità connesse al rimborso dei fondi TLTRO e all'interruzione dei reinvestimenti dell'APP. L'approccio al mondo del credito rimane contraddistinto da una spiccata selettività e dalla preferenza per il comparto investment grade rispetto agli high-yield.

Per quanto riguarda i mercati azionari, gli indici hanno recuperato rapidamente le perdite registrate dopo le turbolenze di marzo, complici le revisioni al rialzo delle stime di crescita degli utili, la prospettiva di completamento dei cicli restrittivi, il posizionamento scarico degli investitori e l'ottimismo sulle prospettive dell'intelligenza artificiale. Restiamo convinti che il deterioramento del quadro macro/fondamentale innescherà una fase di debolezza e volatilità, che potrebbe essere acuita da stagionalità negativa e valutazioni piene. Pertanto, la view sull'equity si conferma prudente e l'allocazione settoriale difensiva; a livello regionale, manteniamo la preferenza per i paesi emergenti rispetto a quelli sviluppati (il sovrappeso sulla Cina è stato però ridotto ed è implementato privilegiando il mercato domestico rispetto a quello off-shore). Il Giappone presenta prospettive interessanti, in virtù di una combinazione di fattori: il quadro macro favorevole (con la fine della deflazione e l'accelerazione della domanda interna), il mantenimento di una stance accomodante da parte della BoJ e le evidenze di crescenti impatti positivi della riforma del Tokyo Stock Exchange sulla governance delle aziende quotate; in aggiunta, le valutazioni relative sono interessanti, il paese è generalmente sottopesato nei portafogli globali e il potenziale supporto offerto dai flussi degli investitori domestici ed esteri è notevole.

Il giudizio sul dollaro resta neutrale; nelle ultime settimane, l'euro ha perso momentum, complici l'indebolimento della ripresa cinese, la resilienza della domanda interna negli Stati Uniti e l'allargamento del differenziale di tassi fra USA e Area Euro.

View di Mercato, Comitato Investimenti del 22-24/05/2023

I giudizi espressi non rappresentano indirizzi assoluti di carattere allocativo, bensì un orientamento generale sull'ipotizzabile andamento delle diverse asset class.