I mercati di febbraio 2022

Alla luce dell'andamento altalenante dei mercati, è possibile dividere il mese di febbraio in due parti: una prima, caratterizzata da una marcata debolezza delle obbligazioni governative e da un andamento laterale dei mercati azionari; una seconda in cui si è assistito ad un parziale recupero del comparto governativo, a fronte di forti penalizzazioni per i mercati azionari. Nelle prime settimane del mese, infatti, le evidenze di elevate pressioni inflazionistiche e l'orientamento meno accomodante delle banche centrali hanno rappresentato i temi di mercato dominanti, con sorprese al rialzo sui dati di inflazione in Area Euro e Stati Uniti, e con la svolta hawkish della ECB (che ha seguito quella di gennaio da parte della Fed). Nella seconda parte del mese, la dinamica dei mercati è stata segnata dalla drammatica escalation delle tensioni geopolitiche, culminata con la decisione di Putin di invadere l'Ucraina: il sentiment degli investitori si è notevolmente deteriorato e le asset class rischiose sono state significativamente penalizzate.

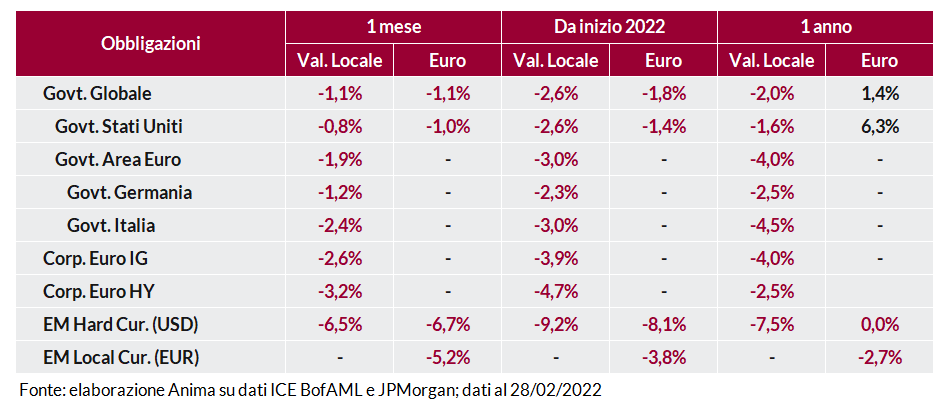

In questo contesto, le obbligazioni governative hanno registrato performance negative a livello globale, con gli sviluppi relativi a inflazione e banche centrali che hanno segnato l'andamento del comparto. La crisi ucraina ha determinato solo un parziale recupero, innescando una fortissima discesa della componente reale del tasso, ma alimentando un'impennata delle aspettative di inflazione (di pari passo con il rialzo delle materie prime). In termini di aspettative sulle politiche monetarie, gli investitori hanno chiuso il mese scontando circa 6 rialzi di 25bp da parte della Fed nel 2022 (dopo essere arrivati a scontarne addirittura 7), mentre sulla BCE il mercato ha fortemente ridimensionato le proprie aspettative di rialzo dei tassi per l'anno in corso (da 50bp a 10bp), con la banca centrale che ha evidenziato i rischi legati alla crisi ucraina e la necessità di ridurre lo stimolo monetario in maniera graduale. Particolarmente deboli i BTP, con lo spread rispetto al Bund che ha chiuso il mese a 157bp (dopo aver raggiunto i 170bp), impattato dalla prospettiva di una BCE meno accomodante oltre che dal contesto geopolitico.

Le obbligazioni societarie sono state penalizzate dall'allargamento dello spread, più marcato per i rating inferiori: tale dinamica, unita alla risalita dei rendimenti governativi, ha generato performance negative pari a -2.6% per il segmento investment grade e -3.2% per le emissioni high yield. Ancora peggiore l'andamento delle obbligazioni emergenti in valuta forte, appesantite da un aumento degli spread di ben 85bp.

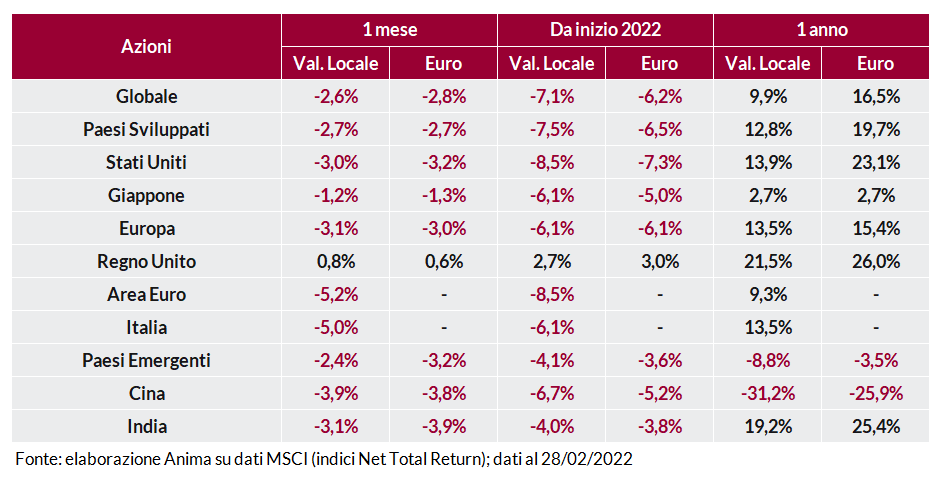

A seguito dell'escalation delle tensioni geopolitiche, i mercati azionari hanno messo a segno performance negative, specialmente in Area Euro, in virtù dei legami con la Russia e dei timori sulle conseguenze delle sanzioni. In caduta libera la borsa di Mosca, che cede il 37%. In termini settoriali e con riferimento ai mercati sviluppati, energia e materie prime sono stati gli unici a registrare performance positive; hanno mostrato una buona tenuta i difensivi, in particolare healthcare, utilities e consumi di base; prese di profitto su consumi discrezionali, tecnologia e communication services; molto negativi i finanziari europei, per via di un'esposizione alla Russia maggiore rispetto al resto del mondo.

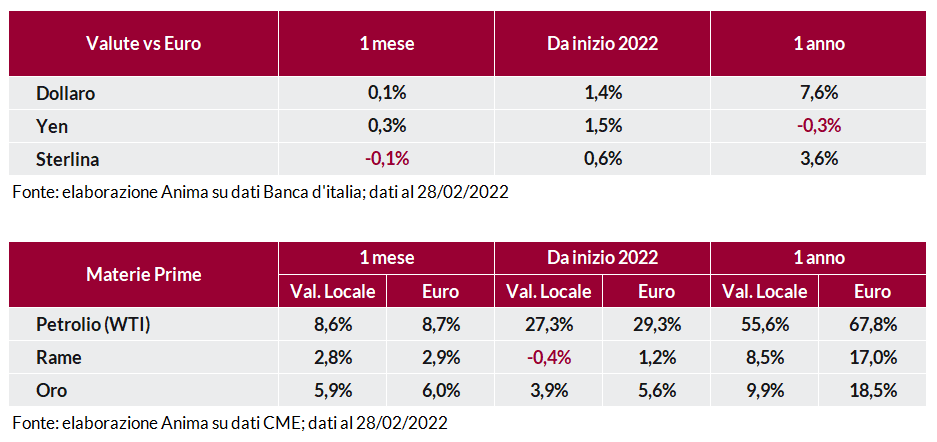

In ambito valutario, l'euro, dopo il forte apprezzamento successivo al meeting di febbraio della BCE, ha subito una netta inversione al ribasso, condizionato dagli sviluppi della crisi ucraina. In questo contesto, si sono avvantaggiati il dollaro e le altre valute rifugio (yen e franco svizzero), mentre si sono mediamente indebolite le valute emergenti, anche se in maniera piuttosto ordinata. Colpito duramente il rublo, in calo del 26% rispetto all'euro.

Le tensioni geopolitiche hanno impattato in maniera significativa su tutto il comparto delle materie prime. I timori di una minore offerta da parte della Russia hanno spinto al rialzo petrolio (con il Brent che ha superato i 100$/barile), gas naturale europeo, alluminio e nickel. Il clima di maggiore avversione al rischio ha favorito l'oro, in aumento di circa il 6% a 1'900$/oncia.