I mercati di Gennaio 2021

Il 2021 è iniziato all'insegna dello stesso ottimismo con cui si è chiuso il 2020. Le aspettative di potenziamento degli stimoli fiscali negli Stati Uniti dopo la vittoria dei democratici ai ballottaggi in Georgia e l'inatteso taglio alla produzione di greggio da parte dell'Arabia Saudita hanno offerto ulteriore supporto alle strategie impostate per beneficiare di un possibile rafforzamento dell'economia con aumento dell'inflazione, i cosiddetti reflation trades: gli indici azionari hanno registrato nuovi record storici in diverse aree geografiche, il rame ha raggiunto i massimi dal 2013 e il rendimento dei titoli di stato americani a lungo termine è tornato ai livelli di inizio marzo 2020. Sul fronte della pandemia, le preoccupazioni per il peggioramento dell'emergenza sanitaria e l'inasprimento delle restrizioni in diversi paesi sono state bilanciate dal promettente avvio della campagna vaccinale in USA e UK e dalle rassicurazioni offerte da Pfizer-BioNTech e Moderna sull'efficacia del vaccino contro le varianti inglese e sudafricana del virus.

Negli ultimi giorni del mese, tuttavia, i mercati azionari hanno subito una brusca battuta d'arresto: un gruppo di investitori individuali, in gran parte coordinati tramite Reddit, ha avviato una massiccia campagna d'acquisto dei titoli di società oggetto di posizioni corte da parte di investitori istituzionali ed hedge fund, come GameStop, salita in pochi giorni di oltre il 1800%. Diversi hedge fund sono stati costretti a liquidare frettolosamente le posizioni o ridurre i rischi in portafoglio e questo, insieme con i timori di estensione delle tensioni ad altre asset class, ha provocato un forte aumento della volatilità.

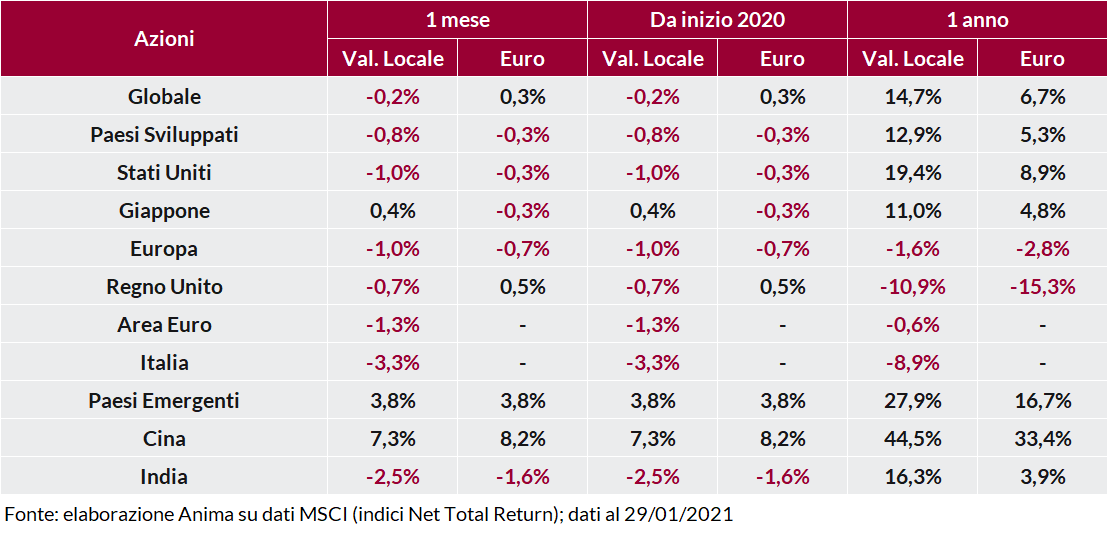

L'indice azionario globale ha chiuso il mese pressoché invariato, ma la dispersione fra le performance registrate dalle diverse aree geografiche è stata significativa: i paesi emergenti hanno continuato la corsa di fine 2020, con il traino della Cina, mentre i paesi avanzati hanno segnato il passo, con gli Stati Uniti penalizzati dalla vicenda GameStop e l'Area Euro dalle inefficienze nella distribuzione dei vaccini (l'unica borsa dei paesi avanzati che ha guadagnato terreno è stato il Giappone). A livello settoriale, i titoli farmaceutici hanno offerto soddisfazioni su entrambe le sponde dell'Atlantico, insieme con l'energia negli USA e la tecnologia in Area Euro; meno premianti consumi di base, finanziari e immobiliare europeo.

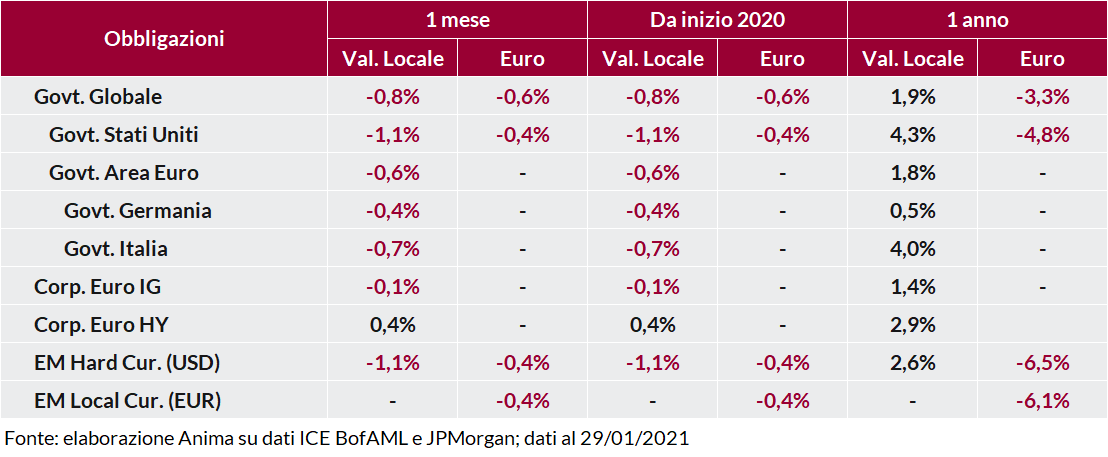

Per quanto riguarda i mercati obbligazionari, la prospettiva di un potenziamento degli stimoli fiscali ha alimentato importanti pressioni al rialzo sull'inflazione attesa e sui rendimenti dei titoli di stato americani a medio-lungo termine; meno penalizzati i Bund tedeschi, viste le maggiori criticità sul fronte del quadro macro. La crisi politica italiana ha pesato sui BTP, ma il repricing è stato limitato per la scarsa probabilità di un ritorno alle urne.

Un pur modesto restringimento degli spread ha permesso alle obbligazioni societarie di compensare almeno in parte la risalita dei tassi governativi e il comparto high-yield si è apprezzato grazie al carry più elevato. Debolezza per il debito emergente, che ha sofferto per l'aumento dei tassi americani e l'apprezzamento del dollaro.

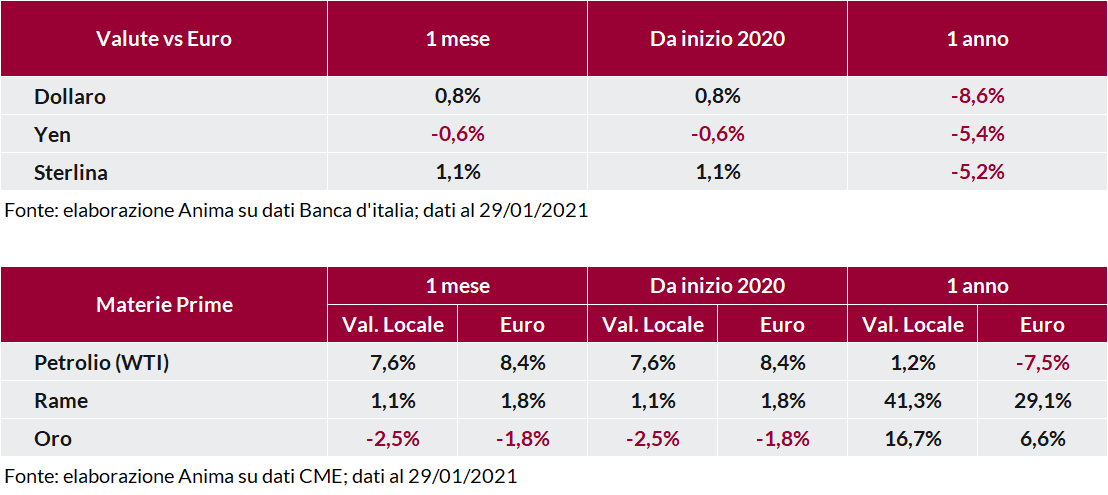

I mercati valutari sono stati caratterizzati dall'assenza di trend significativi. In particolare, il cambio fra euro e dollaro si è indebolito fino a 1.2350 sulla notizia della vittoria democratica in Georgia, ma ha successivamente recuperato terreno, complici prese di profitto e il supporto offerto dall'ampliamento dei differenziali di crescita e tassi. La sterlina ha beneficiato del ridimensionamento delle aspettative di taglio dei tassi, mentre fra le divise dei paesi emergenti la dispersione è stata spiccata: le valute asiatiche sono rimaste generalmente sostenute, quelle dell'area Latam hanno perso terreno, con il real brasiliano penalizzato dai timori di allentamento della disciplina fiscale.

Per quanto riguarda le materie prime, il petrolio ha raggiunto i massimi da un anno, sostenuto dai tagli alla produzione deliberati da Arabia Saudita e Iraq e dalle evidenze di un riassorbimento delle scorte più rapido del previsto. Performance positiva anche per i metalli industriali, mentre i preziosi hanno pagato la forza del biglietto verde e la risalita dei tassi reali americani.