Le attività rischiose hanno conservato il favore degli investitori, complici le aspettative di sviluppi costruttivi a livello geopolitico e i segnali incoraggianti nel flusso di dati macro.

Il mese di novembre è trascorso nel segno della continuità rispetto ai trend che si sono consolidati nelle settimane precedenti, sia nel contesto di riferimento che sui mercati finanziari.

Sul fronte geopolitico, la firma dell’Accordo di "Fase Uno" fra Stati Uniti e Cina è slittata a gennaio e non sono mancate fasi di inasprimento dei toni, ma è convinzione sempre più diffusa che un compromesso sia indispensabile per Trump e Xi e le trattative sembrano giunte alle battute finali.

Lato Brexit, i rischi di un’uscita disordinata sono sempre più remoti: il vantaggio dei Conservatori nei sondaggi sulle intenzioni di voto è significativo e il Premier Johnson non dovrebbe avere difficoltà a far approvare l’accordo raggiunto con l’UE. Per quanto riguarda il quadro macro/fondamentale, i segnali di stabilizzazione del ciclo industriale si stanno moltiplicando; le indicazioni offerte dai dati non sono univoche, ma gli indicatori anticipatori sembrano aver imboccato un sentiero di recupero: la fiducia delle imprese operanti nel settore manifatturiero globale, in particolare, è tornata a livelli coerenti con un’espansione dell’attività economica per la prima volta da aprile.

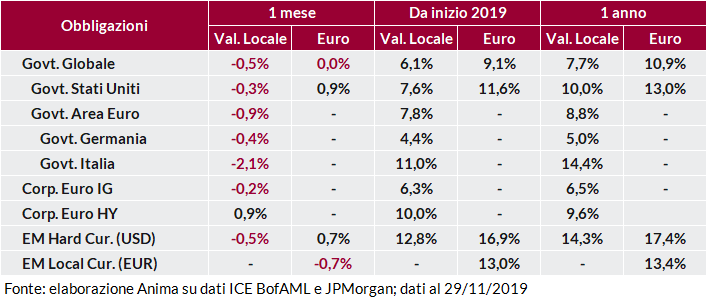

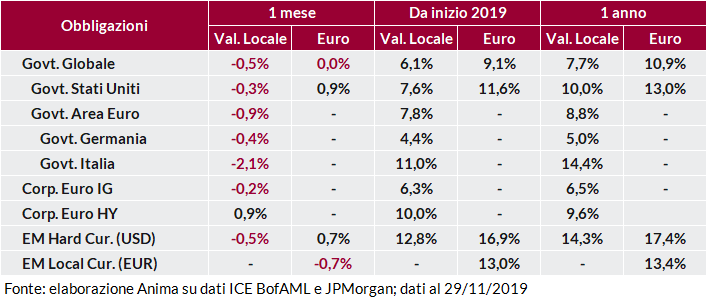

In questo contesto, le obbligazioni governative sono state penalizzate e gli indici globali hanno archiviato il terzo mese consecutivo di perdite, con i rendimenti a dieci anni in Germania e Stati Uniti che hanno raggiunto i livelli di luglio. In evidenza negativa i titoli di Stato italiani, che hanno pagato le crescenti preoccupazioni sulla tenuta del Governo: il differenziale di rendimento rispetto al Bund si è allargato di oltre 25 punti base.

L’aumento dei tassi privi di rischio ha lasciato il segno sui Corporate Investment-Grade, mentre gli High-Yield sono stati protetti dal carry positivo e da un sensibile restringimento degli spread. Debito emergente in difficoltà per una pluralità di fattori: debolezza dei Treasuries, forza del dollaro, escalation del rischio idiosincratico.

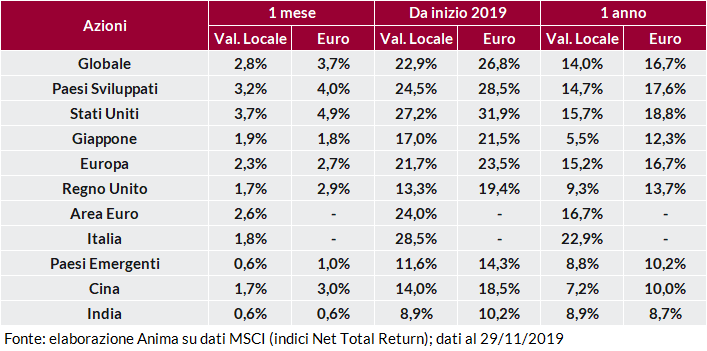

Performance positive per i mercati azionari globali, pur con una significativa dispersione di risultati fra aree geografiche. I Paesi Sviluppati sono stati sostenuti dal traino degli Stati Uniti, spinti su nuovi massimi storici da solidi dati macro e da una reporting-season più che soddisfacente; inferiori i guadagni per le borse più sensibili alle aspettative sul ciclo economico (Giappone, Europa e Paesi Emergenti), che meglio si erano comportate nei mesi precedenti. A livello settoriale, gli investitori hanno privilegiato la tecnologia e la salute.

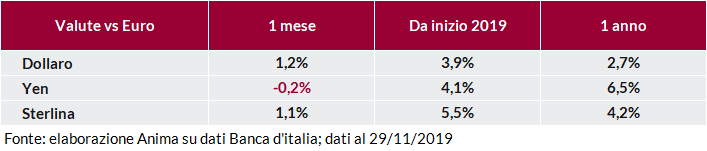

I mercati valutari sono stati caratterizzati da un apprezzamento generalizzato di dollaro e sterlina, favorita dal ridimensionamento del rischio politico. Deboli le valute rifugio e gran parte delle divise dei Paesi Emergenti.

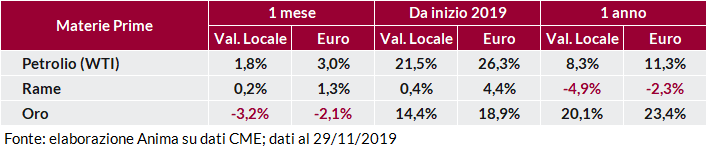

Tra le materie prime, il petrolio ha guadagnato terreno per le indiscrezioni di nuovi tagli alla produzione mentre l’oro è stato penalizzato dall’aumento della propensione al rischio degli investitori.

Scarica l'allegato