Le pressioni ribassiste sui tassi si sono intensificate, con Banche Centrali sempre più accomodanti, un quadro macro in deterioramento e rischi geopolitici persistenti.

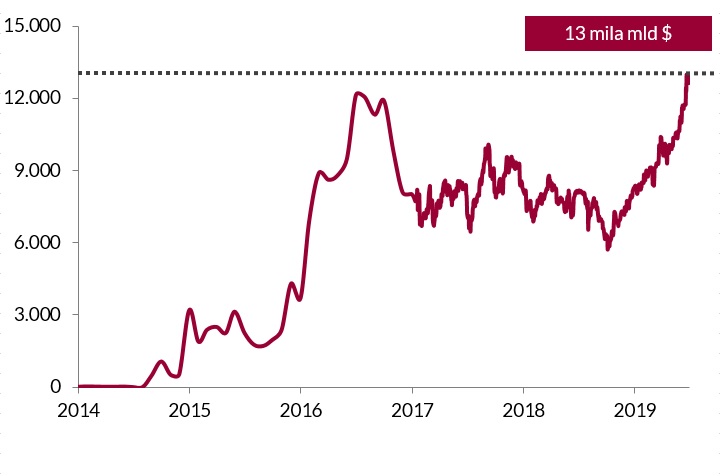

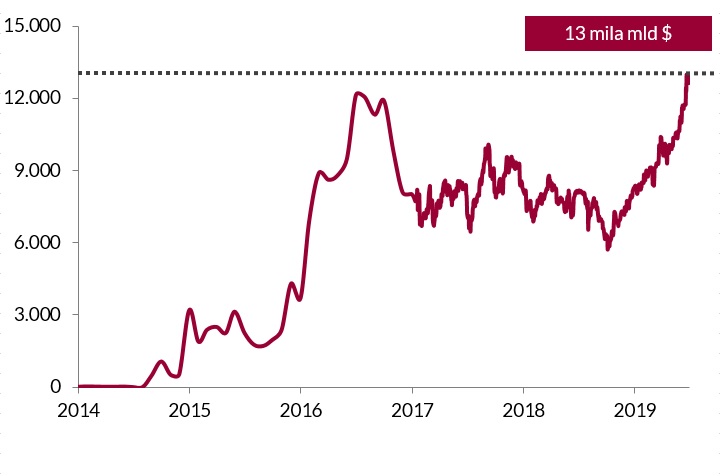

Il 25 giugno il controvalore delle obbligazioni con rendimento negativo ha superato su scala globale 13 mila miliardi di dollari. Prendendo come riferimento gli Indici ICE BofA Merrill Lynch, quasi il 25% degli strumenti obbligazionari, governativi o corporate denominati in qualunque valuta, presenta tassi negativi; la percentuale schizza al 50% se si considerano i soli Titoli di Stato in euro e raggiunge il 64% escludendo dall’analisi i BTP.

Il crollo dei rendimenti si deve ad una molteplicità di fattori.

Il primo e più importante è senz’altro l’adozione di un orientamento marcatamente più conciliante da parte delle Banche Centrali, un fenomeno che ha contraddistinto il 2019 fin dalle sue prime battute, ma ha subìto un’accelerazione significativa nel mese di giugno. Negli Stati Uniti, infatti, il Governatore Powell ha aperto le porte a un ribasso dei tassi, dichiarandosi pronto ad agire per sostenere l’espansione economica, mentre in Area Euro Draghi ha segnalato la necessità di potenziare lo stimolo monetario per riportare l’inflazione al target, elencando fra le opzioni disponibili sia ulteriori tagli dei tassi che un riavvio del Quantitative Easing.

Le Banche Centrali stanno agendo indubbiamente in modo proattivo e preventivo, benché i segnali di deterioramento del quadro macro non manchino: la fiducia delle imprese operanti nel settore manifatturiero a livello globale, per esempio, è scesa in 17 degli ultimi 18 mesi e le ultime due rilevazioni sono state inferiori a 50 (livello coerente con una contrazione dell’attività economica). Il recente allentamento delle tensioni commerciali fra Stati Uniti e Cina potrebbe ridurre il pessimismo e la situazione nel settore dei servizi è meno critica, ma i rischi aumentano man mano che la debolezza nel comparto industriale si protrae.

A destare le maggiori preoccupazioni fra le autorità monetarie, però, non è tanto la crescita, quanto l’inflazione. Il flusso di dati sui prezzi continua a sorprendere al ribasso (l’indice Citigroup delle sorprese sull’inflazione nei Paesi del G4 si trova a livelli più bassi da metà 2016) e le aspettative di inflazione degli investitori sono crollate, tanto negli Stati Uniti quanto in Area Euro: la misura preferita dalla BCE (aspettative a 5 anni, fra 5 anni) ha segnato un nuovo minimo storico a 1,13%.

Il calo dei tassi registrato nelle ultime settimane è stato marcato e lascia sul campo valutazioni poco appetibili, specie per i Titoli di Stato core in euro: l’intera curva dei rendimenti tedesca si trova sotto quella giapponese e le scadenze fino a 18 anni quotano a tasso negativo. Questi livelli da una parte incorporano aspettative di interventi aggressivi da parte delle Banche Centrali, dall’altra rivelano dubbi considerevoli sull’efficacia di queste misure nel contrastare i rischi per lo scenario macro.

Controvalore delle obbligazioni a tasso negativo su scala globale (dati in miliardi di dollari)

Fonte: elaborazione ANIMA su dati Bloomberg