I mercati di Aprile 2021

Nel mese di aprile il sentiment degli investitori è rimasto costruttivo. Da una parte, il flusso di dati e notizie su attività economica economica e fondamentali aziendali ha continuato a offrire conferme allo scenario di una robusta accelerazione della crescita; dall'altra, la Federal Reserve ha fornito importanti rassicurazioni circa la volontà di non rimuovere prematuramente gli stimoli monetari. Ne è derivata una fase di consolidamento per i titoli di Stato americani (reduci da quattro mesi consecutivi di perdite) e per il dollaro, di cui hanno beneficiato in primis le attività rischiose: molti indici azionari hanno registrato nuovi massimi storici e le materie prime si sono apprezzate in modo sostanziale.

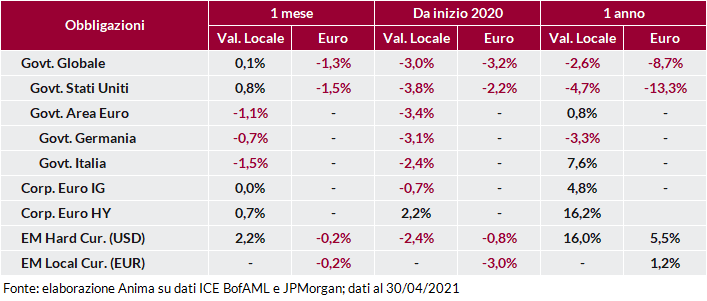

Per quanto riguarda i mercati obbligazionari, in particolare, il trend di allargamento del differenziale di tassi fra Treasury USA e Bund tedeschi che ha contraddistinto gli ultimi mesi si è interrotto. Negli Stati Uniti i tassi sono scesi, complici le dichiarazioni della Fed sulla necessità di continuare a supportare una ripresa ancora disomogenea e incompleta in un contesto di pressioni inflazionistiche transitorie, e l'apparente volontà dell'Amministrazione Biden di finanziarie ulteriori stimoli fiscali mediante aumenti di tasse e non espansione del deficit. In Area Euro, al contrario, le obbligazioni governative sono state penalizzate dai progressi sul fronte delle campagne vaccinali, che hanno consentito di pianificare le riaperture innescando un miglioramento delle aspettative di crescita: il decennale tedesco si è spinto fino a -0,18%, ai massimi da marzo 2020. Deboli anche i BTP, colpiti da prese di profitto sulla notizia dello scostamento di bilancio da 40 miliardi di euro approvato dal Governo: lo spread rispetto al Bund si è allargato di 15 punti base e ha raggiunto, in area 110 punti base, i livelli di inizio febbraio.

Le obbligazioni societarie hanno registrato un modesto restringimento degli spread, soprattutto sui segmenti più speculativi (gli high yield hanno recuperato i livelli pre-pandemia, in area 300 punti base), che ha permesso di compensare la risalita dei tassi governativi e offrire performance positive; sostenuto anche il debito emergente in valuta forte, favorito dalla correzione di tassi americani e dollaro.

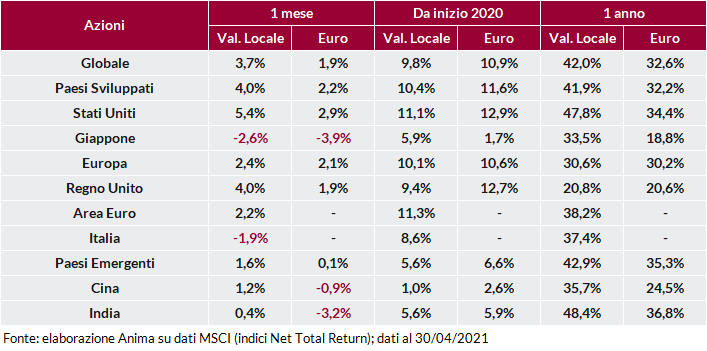

Gran parte degli indici azionari ha chiuso il mese in territorio positivo e registrato guadagni apprezzabili. È proseguito il trend di sotto-performance dei paesi emergenti, appesantiti dalle maggiori criticità nella gestione dell'emergenza sanitaria (India e America Latina), dall'escalation del rischio geopolitico e dalla correzione in Cina (guerra tecnologica con gli USA, stretta regolamentare e timori di riduzione degli stimoli da parte delle autorità).

Fra i paesi avanzati, gli investitori hanno privilegiato Stati Uniti e Regno Unito, favoriti rispettivamente da una stagione degli utili (reporting season) brillante e dall'allentamento delle restrizioni; il Giappone, al contrario, è stato penalizzato dall'aumento dei casi di Covid e dal timore che un eventuale stato di emergenza possa spingere a rinviare le Olimpiadi. A livello settoriale, negli USA la combinazione di accelerazione della crescita e discesa dei tassi ha favorito sia comparti difensivi (immobiliare) che ciclici (finanziari e consumi discrezionali), mentre in Area Euro hanno brillato i tecnologici, in scia alla prospettiva di una forte crescita degli investimenti connessi alla transizione energetica e digitale.

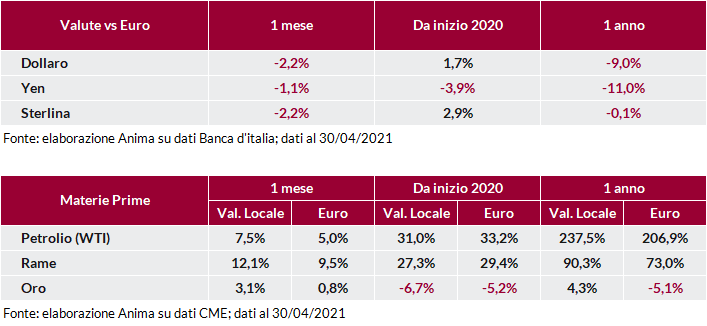

I mercati valutari sono stati caratterizzati da un indebolimento generalizzato del dollaro, complici il consolidamento dei tassi e le prese di profitto innescate dal raggiungimento di alcuni livelli tecnici; fra i maggiori beneficiari l'euro, sostenuto dal miglioramento del flusso di notizie su crescita e vaccini e dal via libera alla ratifica del Next Generation EU (NGEU) arrivato dalla Corte Costituzionale tedesca: il rapporto di cambio bilaterale si è spinto fino a 1,21, ai massimi da fine febbraio. Debole anche la sterlina, penalizzata dalle liquidazioni degli hedge funds. Molte valute emergenti hanno guadagnato terreno contro dollaro ma perso contro euro; fanno eccezione la rupia indiana, affossata dall'aggravarsi della crisi pandemica e dall'annuncio di un piano di QE, e la lira turca, penalizzata dall'inasprimento delle relazioni diplomatiche con gli Stati Uniti.

Le materie prime sono state sostenute dalla debolezza del dollaro e dal clima favorevole per le attività rischiose. Il petrolio, in particolare, ha beneficiato della revisione al rialzo delle stime sulla domanda globale da parte di OPEC+ e IEA, mentre il rame ha raggiunto i massimi dal 2011 per le attese di deficit di offerta e le tensioni sindacali in Cile.