La view di ANIMA

Di fronte allo scoppio dell'epidemia di Coronavirus, inizialmente le attività rischiose si erano dimostrate resilienti, grazie alla convinzione degli investitori che il contagio sarebbe rimasto confinato alla Cina e che gli effetti sulla crescita sarebbero stati transitori. Il quadro è cambiato nel corso dell'ultima settimana di febbraio, quando si sono moltiplicati i segnali di estensione del contagio su scala globale, con Corea del Sud, Italia e Iran i Paesi più colpiti. Questi sviluppi hanno innescato un'ondata di avversione al rischio che ha travolto i mercati azionari, con i listini dei Paesi Sviluppati scesi mediamente di oltre il 10%.

A preoccupare gli investitori la possibilità che le ricadute negative per la crescita siano più profonde e durature rispetto alle stime iniziali. Quanto più aumenta l'estensione e la durata del contagio, infatti, tanto più si rende necessaria l'attuazione da parte delle autorità di misure di contenimento che limitino i contatti tra le persone, con impatti diretti su consumi e produzione di beni. Senza contare i rischi per la crescita derivanti da un eventuale calo prolungato della fiducia delle imprese.

Ovviamente, i margini di incertezza in merito all'evoluzione dell'epidemia ed alle ricadute per l'economia sono considerevoli. Alcuni fattori inducono però a mantenere una visione relativamente costruttiva per il medio periodo. In primo luogo, i precedenti episodi di epidemie insegnano che una volta archiviata l'emergenza sanitaria, la ripresa dell'attività economica è solitamente rapida e vigorosa. In secondo luogo, il contenimento dell'epidemia in Cina e la graduale riapertura delle fabbriche consentono alla catena produttiva globale di rimettersi in moto. In terzo luogo, cresce l'attesa per l'intervento delle autorità. Sul piano fiscale Cina, Hong Kong e Singapore hanno già annunciato misure di supporto e questo orientamento è evidente a livello globale; le Banche Centrali, dal canto loro, stanno monitorando la situazione e ci aspettiamo che intervengano in modo tempestivo, in caso di necessità. Da non dimenticare, infine, che uno shock esogeno come l'epidemia di Coronavirus è differente per natura da un rallentamento della crescita dovuto ad un deterioramento dei fondamentali economici e la probabilità che la ripresa ciclica iniziata nei mesi scorsi deragli è quindi inferiore.

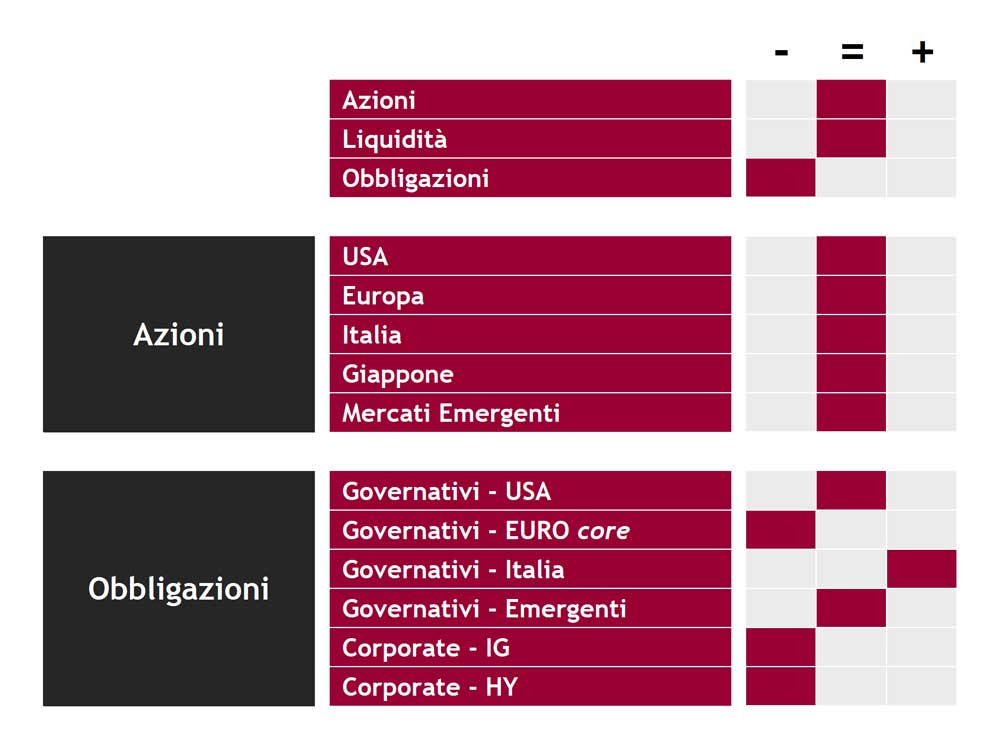

A livello di strategia di investimento, già nel corso del mese di gennaio la view sui mercati azionari (pur ancora positiva) era stata declinata in maniera più prudente, visti alcuni eccessi a livello di sentiment e posizionamento degli investitori, nonché le incertezze legate alle elezioni presidenziali americane. L'iniziale resilienza dei mercati a fronte dell'epidemia di Covid19 ha giustificato un'ulteriore riduzione dell'esposizione all'azionario, fino ad arrivare – per alcuni prodotti – ad un moderato sottopeso. Il contesto mutevole e incerto richiede prudenza, ma anche flessibilità: volatilità e pessimismo potrebbero anche produrre interessanti occasioni di acquisto, nel momento in cui il flusso di notizie sull'epidemia dovesse migliorare o l'intervento delle autorità diventare incisivo. Rimane sullo sfondo il tema delle elezioni presidenziali americane: da monitorare, in particolare, la probabilità che Sanders (candidato tra i più progressisti) vinca le primarie democratiche.

Simmetricamente a quanto espresso sull'azionario, il sottopeso sui governativi core dell'Area Euro è stato ridimensionato, benché la capacità dell'asset class di offrire protezione nelle fasi di turbolenza resti limitata. Confermata la preferenza per i BTP, seppur oggetto di prese di profitto negli ultimi giorni. Prudenza sulle obbligazioni corporate, con gli high yield più vulnerabili per via dell'elevata correlazione con la volatilità azionaria. Anche i bond emergenti sono condizionati negativamente dall'attuale fase di mercato, ma in prospettiva rimangono l'asset class su cui si concentrerà la ricerca di rendimento degli investitori in un mondo caratterizzato da tassi governativi strutturalmente bassi. In ambito valutario, è mantenuta la view negativa sul dollaro, pur con una direzionalità attesa limitata: il livello di diffusione del virus negli Stati Uniti e le aspettative sulle decisioni della Fed saranno la variabile più importante da monitorare.

View di Mercato, Comitato Investimenti del 20/02/2020 e successivi aggiornamenti

I giudizi espressi non rappresentano indirizzi assoluti di carattere allocativo, bensì un orientamento generale sull'ipotizzabile andamento delle diverse asset class.