I mercati di Novembre 2021

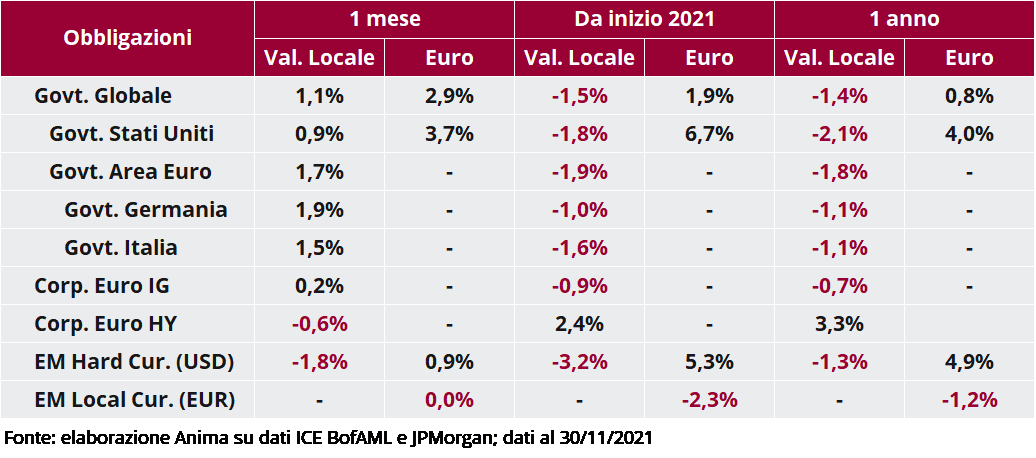

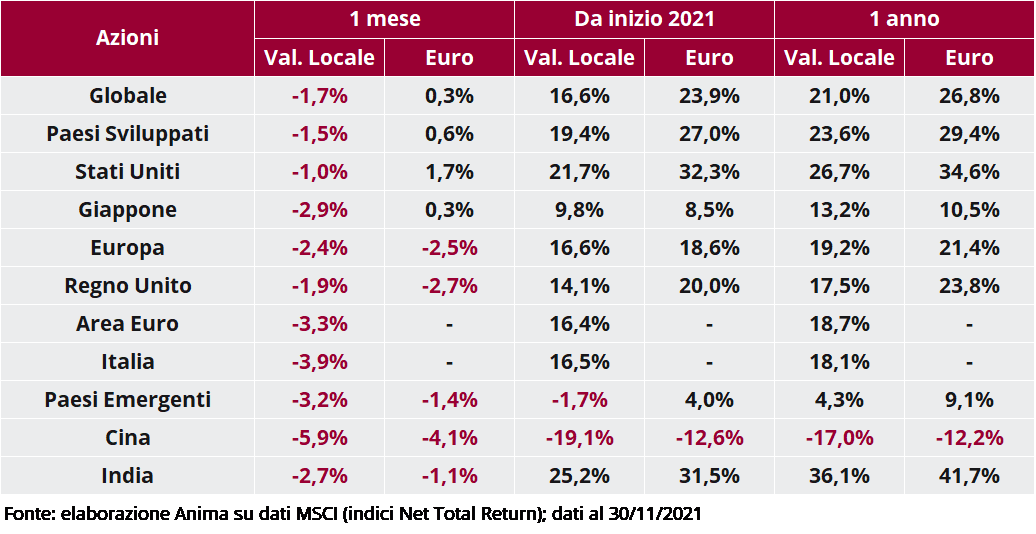

Durante il mese di novembre, diversi fattori hanno alimentato il nervosismo degli investitori: l'impennata dei contagi in Europa e la conseguente imposizione di restrizioni da parte dei governi, la pubblicazione di dati di inflazione in rialzo e al di sopra delle aspettative sia in USA che in Area Euro, la retorica meno accomodante della Fed e la diffusione in Sudafrica di una nuova variante del Covid, chiamata Omicron. Questi ultimi due temi, in particolare, hanno avuto un significativo impatto sui mercati. Per quanto riguarda la Fed, le dichiarazioni di Powell e di altri membri del FOMC aprono le porte ad una accelerazione del tapering, che lascerebbe più flessibilità alla banca centrale sulla tempistica del primo rialzo dei tassi. Secondo Powell, infatti, l'inflazione potrebbe essere più persistente di quanto inizialmente atteso, con la diffusione della variante Omicron che prolungherebbe i colli di bottiglia nella supply chain globale. Il presidente della Fed, comunque, continua a ritenere che le pressioni sui prezzi siano destinate a rientrare nel medio periodo. In merito alla variante Omicron, essa si caratterizza per una maggiore contagiosità e capacità di aggirare la protezione dei vaccini rispetto alla Delta, ma non sarebbe più pericolosa in termini di sintomi provocati ed i vaccini dovrebbero ancora offrire una copertura soddisfacente dal rischio di contrarre la malattia in forma grave. La maggiore incertezza del contesto di riferimento si è riflessa nell'aumento della volatilità sui mercati azionari e nell'apprezzamento delle valute rifugio e dei titoli di stato dei paesi sviluppati. Più in dettaglio, le performance positive delle obbligazioni governative sono state guidate dalla discesa dei rendimenti sulle scadenze più lunghe, a cui si è accompagnato un appiattimento delle curve (ovvero una riduzione del differenziale tra i tassi a lungo termine e quelli a breve termine). Tale dinamica è stata più marcata sui Treasury americani, dove si è osservato un andamento divergente tra le diverse scadenze, con i rendimenti a breve termine che sono saliti (il mercato è arrivato a scontare oltre due rialzi dei tassi da parte della Fed nel 2022). In Area Euro, il rendimento del Bund è sceso in maniera significativa, passando in un mese da -0.10% a -0.35%. Il BTP ha seguito il movimento, ma rispetto al rendimento del decennale tedesco ha registrato un allargamento dello spread (arrivato a 132bp, massimo da inizio novembre 2020): continuano a pesare (oltre al generale contesto di incertezza) i dubbi sulle modalità con cui la BCE affronterà la scadenza del Piano di Acquisto Titoli Pandemico, prevista a marzo 2022. Le obbligazioni societarie sono state penalizzate da un significativo aumento dello spread, più marcato per i rating inferiori: il segmento investment grade è riuscito comunque a chiudere poco sopra la parità, spinto dalla discesa dei rendimenti governativi, mentre le emissioni high yield hanno messo a segno una performance negativa.

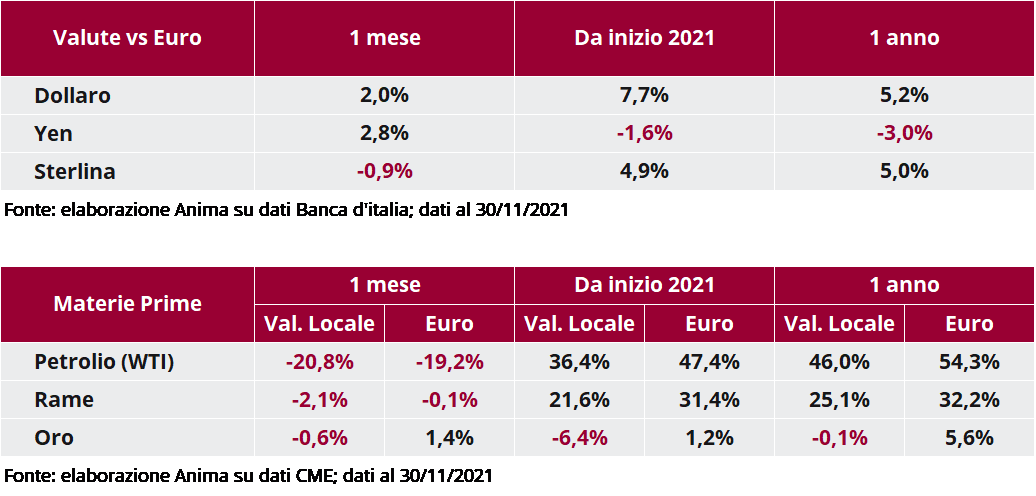

In ambito valutario, la prospettiva di una Fed meno accomodante ha sostenuto il dollaro, che si è spinto fino a 1.12 nei confronti dell'euro, salvo poi ritracciare a 1.13 negli ultimi giorni del mese. Il clima di maggiore incertezza ha sostenuto le valute rifugio, con yen e franco svizzero che hanno registrato performance positive, mentre sono state fortemente penalizzate le commodity currency. Generalmente deboli le valute emergenti, con la lira turca in caduta libera: la divisa ha perso quasi il 30% nei confronti dell'euro, affossata dalle continue ingerenze del governo nella politica monetaria e dalla conseguente mancanza di credibilità della banca centrale. Tra le materie prime, in evidenza il crollo del petrolio, che a novembre ha messo a segno la peggiore performance mensile dall'inizio della pandemia (-21%). Diversi i motivi dietro questo movimento: i timori di calo della domanda per via della nuova variante del virus; la decisione – presa prima della scoperta della nuova variante - di alcuni paesi tra cui USA e Cina di rilasciare parte delle riserve strategiche; l'incertezza sulle prossime mosse dell'OPEC+ in merito agli aumenti di produzione previsti per gennaio (ad inizio dicembre il cartello ha deciso di approvare l'aumento, con l'opzione di rivedere in qualunque momento la decisione). Deboli anche i metalli industriali per i rischi sulla crescita globale legati alla variante Omicron. Forte aumento per il gas naturale europeo, in seguito al mancato avvio del gasdotto Nord Stream 2 (dopo che il regolatore tedesco ne ha sospeso la certificazione) ed ai dubbi sull'aumento delle forniture da parte della Russia.

Scaria l'allegato