La view di ANIMA

Gli sviluppi delle ultime settimane supportano la nostra aspettativa di un'accelerazione della crescita globale a partire dal secondo trimestre dell'anno. Sul fronte della pandemia, l'andamento delle campagne vaccinali offre segnali incoraggianti: i paesi dove il processo è in una fase più avanzata (Israele, Regno Unito, Stati Uniti) hanno registrato un calo di contagi, ospedalizzazioni e decessi, a riprova dell'efficacia dei vaccini; al contempo, nei paesi dove l'avvio delle campagne è stato più deludente, l'impegno delle autorità è massimo ed il ritmo delle somministrazioni sta aumentando rapidamente. La riapertura delle economie, pertanto, diventerà un fattore determinante per la ripresa economica, specialmente per quanto riguarda consumi e settore dei servizi.

Questo contesto amplificherà l'effetto positivo dei nuovi e generosi pacchetti di stimolo approvati da Stati Uniti e Regno Unito. Il piano promosso dall'amministrazione Biden, pari a 1.900 miliardi di dollari (quasi il 9% del PIL americano), avrà un impatto significativo non solo sull'economia USA: l'OCSE infatti stima che l'impulso sulla crescita globale del 2021 possa arrivare a circa l'1% in termini reali.

Lo scenario che si sta delineando ha rafforzato la fiducia degli investitori sulle prospettive del quadro macro, ma allo stesso tempo ha continuato ad alimentare le pressioni al rialzo sui rendimenti governativi a medio-lungo termine, specialmente negli Stati Uniti. In risposta a questa dinamica, nel corso del mese FED e BCE hanno fornito rassicurazioni circa la necessità di mantenere un orientamento accomodante, pur con significative differenza. La BCE ha sottolineato che è essenziale contrastare l'inasprimento “ingiustificato e indesiderato" delle condizioni finanziarie legato all'aumento dei tassi, a fronte di un contesto ancora sfidante dovuto alla pandemia. Per questo la banca centrale ha annunciato un'accelerazione nel ritmo degli acquisti di titoli nel prossimo trimestre, ponendo un freno al rialzo dei rendimenti governativi europei.

Dal canto suo la FED non ha mostrato preoccupazione per il livello raggiunto dai rendimenti sui Treasury, che riflette il miglioramento del quadro macro statunitense e continua a delineare un contesto di condizioni finanziarie complessivamente accomodanti. Powell tuttavia ha sottolineato che le scelte di politica monetaria si basano sui progressi dell'economia effettivamente realizzati, non su quelli attesi, e che i target su inflazione e occupazione sono ancora distanti: l'orientamento, pertanto, resterà accomodante e i tassi di riferimento dovrebbero rimanere invariati fino al 2023. La posizione della FED ha consentito un'apparente diminuzione della volatilità sui titoli di stato americani, ma non ha fatto cambiare idea agli investitori, che continuano a scontare un rialzo dei tassi entro la fine del 2022.

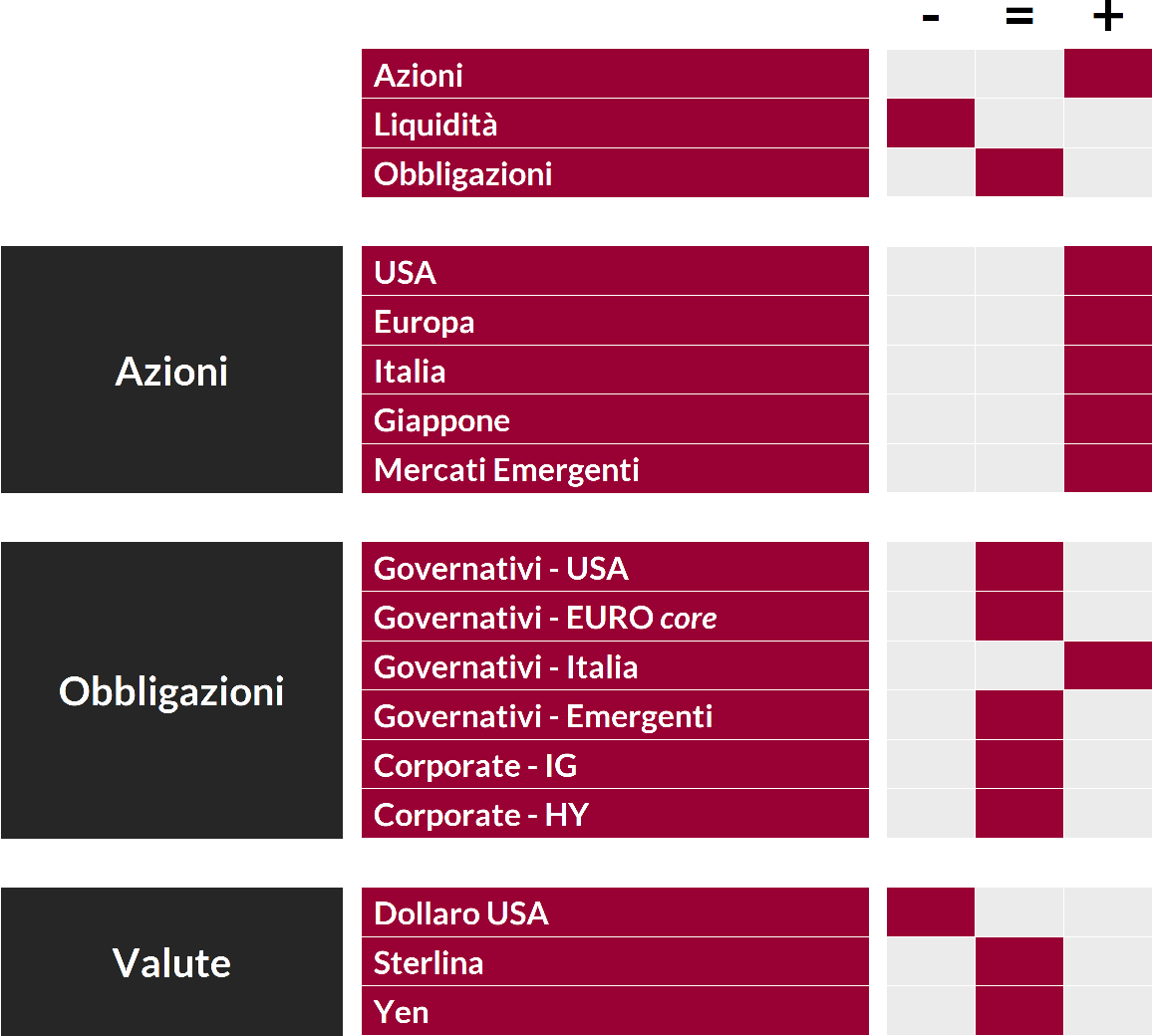

Lo scenario finora delineato per gli Stati Uniti (avanzamento delle campagne vaccinali, significativo impulso fiscale, accelerazione della crescita, maggiore tolleranza della FED rispetto alla dinamica dei rendimenti governativi) giustifica il mantenimento di un giudizio strategicamente cauto sui Treasury americani. Nel breve periodo, tuttavia, riteniamo che il livello raggiunto dai tassi e le rassicurazioni offerte dalla banca centrale supportino un approccio tattico neutrale.

Per quanto riguarda i governativi core dell'Area Euro, il miglioramento del contesto macro atteso per la seconda parte dell'anno e l'effetto trascinamento dei rendimenti americani motivano una view strategica negativa, ma l'attuale dinamica della pandemia e l'intervento della BCE limitano il rialzo dei rendimenti governativi, giustificando una view tattica neutrale. Tale aspettativa, unita al più stabile contesto politico, rendono probabile un ulteriore restringimento dello spread sui BTP, la cui valutazione passa da neutrale a positiva. Il giudizio sulle obbligazioni societarie si conferma neutrale: il livello complessivo degli spread incorpora pienamente le attese di miglioramento dei fondamentali macro e micro, nonché il perdurante supporto delle autorità; l'approccio gestionale è caratterizzato dalla ricerca di opportunità nelle fasce di rating più basse, con un focus sugli emittenti che beneficeranno della ripresa del ciclo economico e di un possibile miglioramento del rating.

L'orientamento sui mercati azionari resta costruttivo, grazie al rafforzamento delle aspettative di accelerazione della crescita economica. Ne deriva una preferenza per i settori ciclici, pur con differenze tra aree geografiche: banche, energia, semiconduttori in Europa; industriali e consumi discrezionali sui prodotti globali. Rimane una presenza significativa sui settori agganciati a trend di crescita strutturale, quali tecnologia, salute ed utilities impegnate nelle energie rinnovabili.

Con riferimento ai mercati valutari, infine, il dollaro sta attraversando una fase di apprezzamento, grazie al rinnovato focus degli investitori sull'eccezionalità degli Stati Uniti in termini di prospettive di crescita, ma ci aspettiamo che il deterioramento dei fondamentali (twin deficit) e la conferma di un orientamento accomodante della FED possano alimentare una nuova fase di debolezza.

View di Mercato, Comitato Investimenti del 16-18/3/2021

I giudizi espressi non rappresentano indirizzi assoluti di carattere allocativo, bensì un orientamento generale sull'ipotizzabile andamento delle diverse asset class.