La view di ANIMA

L'andamento dei mercati nelle ultime settimane è stato influenzato dal consolidamento di due trend: l'allentamento delle misure restrittive introdotte per contenere la pandemia e l'incessante potenziamento degli stimoli sul fronte delle politiche economiche.

Per quanto riguarda il primo punto, il flusso di notizie è stato finora rassicurante: con alcune limitate eccezioni, le riaperture non hanno provocato aumenti significativi del ritmo di diffusione del virus, il che ha contribuito a radicare l'aspettativa che nuove ondate di infezioni non siano inevitabili (perlomeno nel breve periodo) e possano essere gestite in modo più mirato, con ripercussioni meno drastiche per l'economia. Con il passare del tempo, peraltro, aumenta la probabilità che si registrino sviluppi positivi con l'identificazione di una terapia farmacologica o la messa a punto di un vaccino, tema sul quale gli investitori si sono dimostrati molto sensibili.

Sul fronte dell'intervento delle autorità, il potenziamento degli stimoli sembra essere ormai un trend consolidato. Tagli dei tassi sono stati annunciati in molti paesi emergenti (fra gli altri, Brasile, Messico e India), la banca centrale giapponese ha introdotto un nuovo programma di prestiti e quella inglese ha aperto le porte ai tassi negativi. Dal lato delle politiche fiscali, in Giappone è stato approvato un secondo piano di stimoli da 1100 miliardi di dollari, mentre in Cina sono stati rivisti al rialzo i target per il rapporto deficit/PIL e per le emissioni obbligazionarie degli enti locali. Fra gli interventi più ambiziosi rientra anche il Recovery Fund, che secondo la proposta dell'esecutivo comunitario potrà elargire fino a 750 miliardi di euro fra sovvenzioni e prestiti, ripartiti fra i paesi membri in proporzione all'entità della crisi economica e finanziati mediante emissioni obbligazionarie della Commissione Europea.

Degna di nota l'escalation dei rischi geopolitici, con un brusco deterioramento delle relazioni fra Stati Uniti e Cina; molti i fronti aperti, con le accuse di Trump sull'origine del virus, la crisi di Hong Kong, l'inasprimento della regolamentazione per l'accesso al mercato dei capitali statunitense e l'adozione di provvedimenti restrittivi per le imprese operanti nel settore tecnologico. Un contesto senza dubbio non ideale, alla vigilia della verifica semestrale sul rispetto degli impegni assunti nell'Accordo commerciale di "fase Uno": l'impatto sui mercati di eventuali aumenti delle tariffe sarebbe significativo.

Per quanto riguarda il quadro macro/fondamentale, il flusso di dati ha offerto conferme allo scenario di una crescita in profonda contrazione nel secondo trimestre e stabilizzazione nel terzo, con lenta ripresa a seguire. Le indicazioni più costruttive arrivano dalla Cina, ma la debolezza dei dati sui consumi solleva dubbi circa la sostenibilità di una ripresa guidata soprattutto dal settore manifatturiero e da una domanda di beni legati alla tecnologia, destinata a riassorbirsi in breve tempo. Il livello di incertezza su portata e rapidità della ripresa resta pertanto elevato, con rischi tutt'altro che trascurabili derivanti dall'evoluzione della pandemia, dall'implementazione delle misure di stimolo e dai possibili cambiamenti nelle abitudini di consumo e investimento di famiglie e imprese.

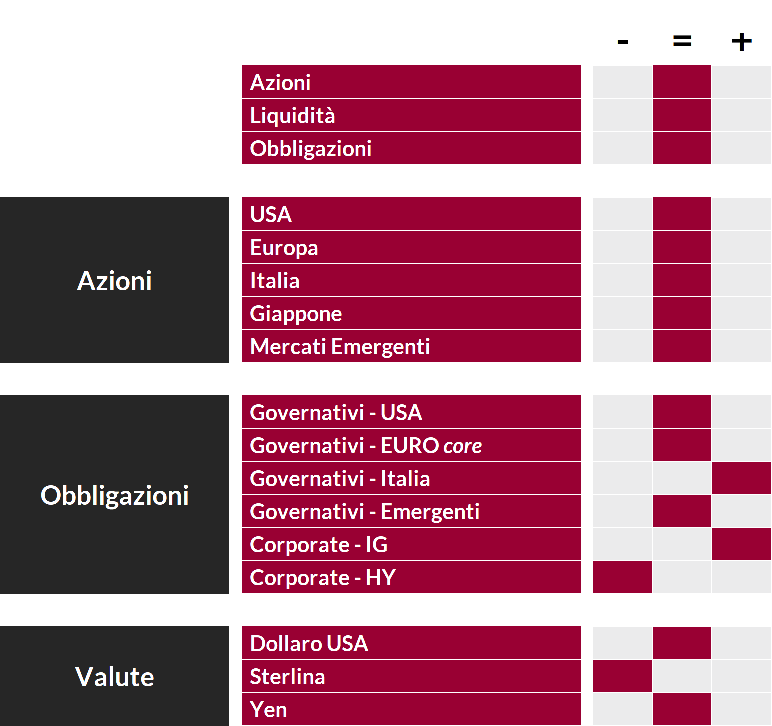

In questo contesto è probabile che la crescita economica e i mercati finanziari restino soggetti a vuoti d'aria, che esigono prudenza e tatticismo: la view sui mercati azionari si conferma pertanto neutrale, con preferenza per un approccio flessibile. L'apprezzamento robusto degli ultimi due mesi, alimentato anche dal posizionamento conservativo degli investitori, ha lasciato sul campo valutazioni piene: i multipli dell'indice azionario globale si trovano sui livelli più alti degli ultimi vent'anni e incorporano proiezioni di nuovi massimi storici per i profitti nel 2021, un'ipotesi che potrebbe rivelarsi troppo ottimistica. In questa fase, a nostro avviso, scelte accurate sul fronte dell'allocazione settoriale offrono maggiori opportunità di generazione di valore rispetto agli interventi sul livello dell'investito. Continuiamo a privilegiare i comparti che subiscono ricadute positive dalla crisi (tecnologia e salute in primis), ma stiamo indentificando selezionate opportunità anche fra i settori ciclici (industriali con esposizione ai temi delle infrastrutture e dell'automazione).

Per quanto riguarda i mercati obbligazionari, l'azione delle banche centrali ha compresso la volatilità e i rendimenti dei titoli di stato core stanno attraversando una fase di consolidamento: la view è neutrale e l'approccio tattico. Lo scenario è più costruttivo per i BTP: un potenziamento delle misure della BCE è probabile e le prospettive per la sostenibilità del debito potrebbero migliorare con l'approvazione del Recovery Fund. Giudizio positivo anche sui corporate investment grade, che rientrano sotto l'ombrello protettivo della BCE, ma la selettività è cruciale e l'elemento discriminante la solidità di bilancio.

Con riferimento infine ai mercati valutari, si conferma la neutralità su yen e dollaro ma raccomandiamo cautela sulla sterlina, penalizzata da una gestione deficitaria dell'emergenza sanitaria, dalla crisi economica e dalle complesse trattative sulla Brexit.

View di Mercato, Comitato Investimenti del 21/05/2020

I giudizi espressi non rappresentano indirizzi assoluti di carattere allocativo, bensì un orientamento generale sull'ipotizzabile andamento delle diverse asset class.