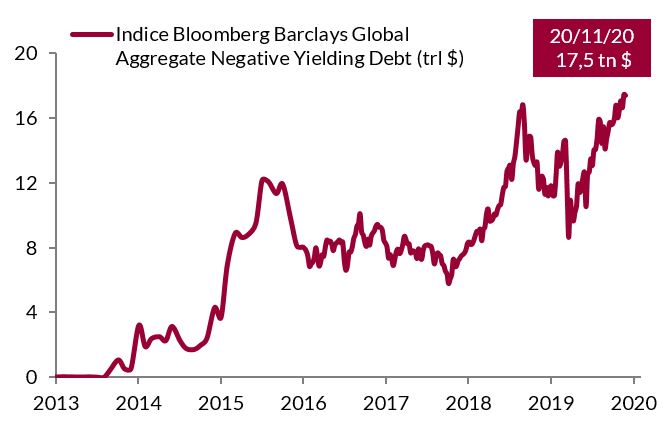

Nuovo record per le obbligazioni a tasso negativo

Nella giornata dello scorso 20 novembre, l'ammontare di obbligazioni con rendimento negativo a livello globale ha raggiunto il nuovo record storico di 17,5 trilioni di dollari, un traguardo per certi versi sorprendente se si considera il diffuso clima di ottimismo tra gli investitori innescato dalla vittoria di Biden alle elezioni presidenziali americane e soprattutto dagli sviluppi relativi ai vaccini contro il Covid-19.

In questo gruppo di titoli rientrano principalmente obbligazioni governative, ma è significativo che circa un quinto sia costituito da emissioni corporate (per un controvalore di 3,5trilioni di dollari), a riprova di quanto siano esigui gli spread offerti dalle società di più elevata qualità. Anche il controvalore delle emissioni italiane (titoli di stato e corporate) con rendimento negativo è considerevole, essendo passato dai circa 200 miliardi di dollari di gennaio (prima dello scoppio della pandemia) agli attuali 700 miliardi di dollari, che rendono l'Italia il quinto paese per dimensioni in questa categoria alle spalle di Giappone, Germania, Francia e Spagna.

Le politiche ultra-espansive delle banche centrali, in particolare di FED e BCE, hanno guidato la discesa dei rendimenti obbligazionari governativi e corporate investment-grade ai minimi storici, mentre il recente miglioramento dello scenario di medio termine non ha determinato un'inversione di questo trend. Diversi infatti sono i fattori che continuano a limitare le pressioni al rialzo sui tassi di interesse.

- Il rallentamento della crescita in Europa e Stati Uniti, dovuto alla seconda ondata della pandemia, ha spinto i banchieri centrali a ribadire la necessità di mantenere politiche monetarie espansive, con la BCE che ha preannunciato l'intenzione di potenziare le misure di stimolo nel prossimo meeting di dicembre.

- Nonostante la prospettiva dei vaccini, la retorica prudente delle banche centrali continua ad alimentare aspettative che il supporto monetario sarà garantito finto a quando la ripresa, oggi dipendente dall'azione delle autorità, diventi stabile e sostenibile. Particolarmente esplicito a riguardo Lane, il capoeconomista della BCE, che ha ribadito la necessità di evitare un rialzo prematuro dei rendimenti obbligazionari sulle scadenze medio-lunghe per non ostacolare la ripresa economica.

- La mancata conquista del Senato da parte dei democratici (a meno di sorprese nei due ballottaggi di gennaio in Georgia) impedirà al partito di Biden di attuare alcuni punti del programma, quali ad esempio un piano fiscale di portata molto ampia (si parlava di 3 trilioni di dollari) e l'aumento del salario minimo, che avrebbero potuto innescare un significativo rialzo delle aspettative degli investitori su crescita e inflazione e alimentare i timori su una rimozione anticipata degli stimoli monetari.

- Restando in tema di inflazione, le pressioni sui prezzi sono moderate e in calo negli Stati Uniti, con rischi al ribasso specialmente nell'ambito dei servizi; in Area Euro la dinamica è più preoccupante, con l'inflazione headline che è in territorio negativo da quattro mesi e quella core che si attesta sui minimi storici, poco sopra lo zero.

In sintesi, ci aspettiamo che la volatilità sul mondo obbligazionario resti compressa e che, qualora si materializzassero fasi di rialzo dei rendimenti a fronte di un sostanziale miglioramento del quadro macro, queste sarebbero contenute dall'intervento tempestivo delle banche centrali, finalizzato ad evitare che episodi indesiderati di volatilità mettano a rischio la trasmissione della politica monetaria.

Ammontare di titoli a tasso negativo a livello globale

Fonte: elaborazione ANIMA su dati Bloomberg